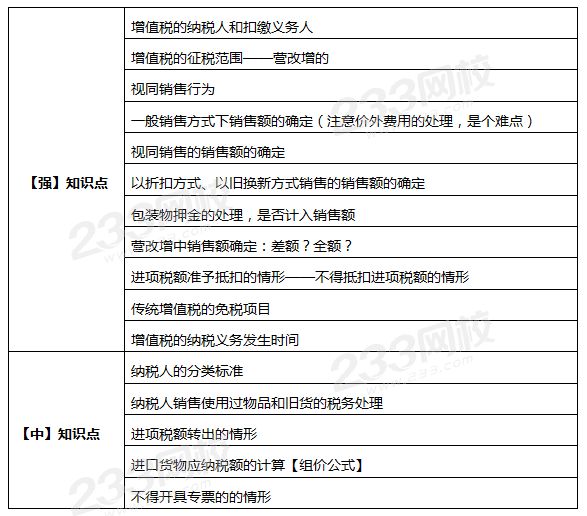

第一部分:增值税

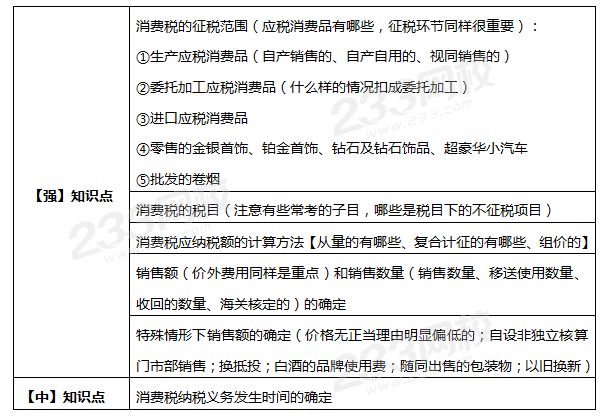

第二部分:消费税

【当场练】

1、(2020年多选题)根据增值税法律制度的规定,下列业务中, 属于增值税征税范围的是( )。

A、汽修公司修理汽车

B、建筑公司修缮房屋

C、物业公司提供物服务

D、邮政公司发行报纸

2、(多选题)根据增值税法律制度的规定,下列各项中,属于视同销售货物行为的有( )。

A、将购进的货物无偿赠送给其他单位

B、将购进的货物分配给其他股东

C、将购进的货物投资给其他单位

D、将购进的货物用于本单位集体福利

3、(2019年单选题)下列各项中,应按照“现代服务”税目计缴增值税的是( )。

A、融资租赁服务

B、经营租赁服务

C、保险服务

D、文化体育服务

4、(2020年单选题)企业的下列行为中不会确认销项税额(不征收增值税)的是( )

A、收取手续费

B、收取违约金

C、代收的保险费

D、收取的包装物租金

5、(2020年单选题)某商场为增值税一般纳税人,2019年7月销售货物取得含增值税销售额101.7万元,销售餐饮服务取得含增值税销售额21.2万元。已知销售货物的增值税税率为13%,销售餐饮服务增值税税率为6%。计算该商场增值税销项税额的下列算式中,正确的是( )。

A、101.7÷(1+13%)×13%+21.2÷(1+6%)×6%=12.9万元

B、101.7×13%+21.2÷(1+6%)×6%=14.421万元

C、101.7÷(1+13%)×13%+21.2×6%=12.972万元

D、101.7×13%+21.2×6%=14.493万元

6、(2019年单选题改编)A洗衣机生产企业是增值税一般纳税人,2021年1月向某商场销售1000台A型洗衣机,出厂不含增值税单价为3500元/台,由于商场采购量大,给予其9%的是折扣,并将销售额和折扣额在同一张发票的金额栏分别注明。已知增值税税率为13%。A洗衣机生产企业当月该笔业务增值税销项税额的下列计算列式中正确的是( )

A、3500×1000×13%

B、3500×1000×(1-9%)×13%

C、3500×1000×(1-9%)÷(1+13%)×13%

D、3500×1000÷(1+13%)×13%

7、(2015年单选题改编)甲首饰店是增值税一般纳税人,2020年11月采取以旧换新方式销售一批金项链,该批金项链含增值税售价为140400元,换回的旧项链作价128700元,甲首饰店实际收取差价款11700元,已知增值税税率为13%,甲首饰店当月该笔业务增值税销项税额计算公式中正确的是( )。

A、[140400÷(1+13%)]×13%=20400元

B、[128700÷(1+13%)]×13%=18700元

C、140400×13%=23868元

D、[11700÷(1+13%)] ×13%=1700元

8、(2015单选题改编)2019年9月,甲公司销售产品取得含增值税价款113000元,另收取包装物租金6780元。已知增值税税率为13%,则甲公司当月该笔业务增值税销项税额的下列计算中,正确的有( )

A、[113000× (1+13%)] ×13%

B、[(113000+6780)÷(1+13%)] ×13%

C、113000×13%

D、(113000+6780)×13%

9、(2020年多选题)根据增值税法律制度的规定,企业下列项目的进项税额不得从销项税额中抵扣的有( )。

A、外购货物用于个人消费

B、生产应税产品购入的原材料

C、因管理不善变质的库存购进商品

D、因管理不善被盗的产成品所耗用的购进原材料

10、(2018年单选题)下列关于增值税纳税义务发生时间的表述中,不正确的是( )。

A、纳税人发生应税行为先开具发票的,为开具发票的当天

B、纳税人发生视同销售不动产的,为不动产权属变更的当天

C、纳税人提供建筑服务采取预收款方式的,为建筑工程完工的当天

D、纳税人从事金融商品转让的,为金融商品所有权转移的当天

11、(2020年多选题)属于消费税的征税范围的( )

A、白酒

B、调味料酒

C、葡萄酒

D、啤酒

12、(2020年单选题)根据消费税法律制度的规定,下列应税消费品中,在零售环节征收消费税的是( )。

A、实木地板

B、金银首饰

C、高档手表

D、卷烟

13、(2019年多选题)根据消费税法律制度的规定,下列情形中,属于消费税征税范围的有( )。

A、甲服装厂生产销售服装

B、丙烟草批发企业将卷烟销售给其他烟草批发企业

C、丁商场零售金银首饰

D、乙汽车贸易公司进口小汽车

14、(2019年单选题)企业发生下列事项,应根据企业同类应税消费品最高计税价格计征消费税的是( )

A、用于职工福利的自产高档化妆品

B、用于运输车队的自产柴油

C、用于抵偿债务的自产小汽车

D、用于广告宣传的自产白酒

15、(2019年多选题)根据消费税法律制度的规定,下列关于消费税纳税义务发生时间的表述中,正确的有( )

A、采取预收货款结算方式的,为收到预收款的当天

B、委托加工应税消费品的,为纳税人提货的当天

C、采取直接收款结算方式的,为收讫销售款的当天

D、采取托收承付方式的,为合同约定的收款期的当天

不懂制定学习计划?无法提炼教材考点?不妨跟随讲师学习,233网校初级会计通关课程,面对面与讲师交流,赶紧来看>>

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。