【李泽瑞老师难点精讲:资本资产定价模型>>>】

考点1:资本资产定价模型的假设条件(★★)

资本资产定价模型 | |

概述 | 由美国学者夏普、林特尔、特里诺和莫辛等人于1964年在资产组合理论和资本市场理论的基础上发展起来的,主要研究证券市场中资产的预期收益率与风险资产之间的关系,以及均衡价格是如何形成的,是现代金融市场价格理论的支柱,广泛应用于投资决策和公司理财领域。 |

研究重点 | 探求风险资产收益与风险的数量关系,即为了补偿某一特定程度的风险,投资者应该获得多少的报酬率。 |

假设条件 | 假设1∶投资者都依据期望收益率评价证券组合的收益水平,依据方差(或标准差)评价证券组合的风险水平,并按照投资者共同偏好规则选择最优证券组合。 假设2∶投资者对证券的收益、风险及证券间的关联性具有完全相同的预期。 假设3∶资本市场没有摩擦。 |

考点2:资本市场线、证券市场线的定义和图形(★★)

一、无风险证券对有效边界的影响

1、CAPM假设下的市场情形

在CAPM假设条件下,投资者面对的市场是一个存在无风险证券的市场,并依照马科维茨理论构建最优证券组合,即投资者在均值标准差平面上面对的证券组合可行域及有效边界不再是纯粹由风险证券构成的,而是包含了无风险证券在内的、其可行域较之原有风险证券组合可行域扩大且具有直线边界几何特征的可行域及有效边界。

2、无风险证券对有效边界的影响

(1)因为投资者通过将无风险证券与每个可行的风险证券组合再组合的方式增加了证券组合的种类,从而使得原有的风险证券组合的可行域得以扩大。新的可行域既含有无风险证券,又含有原有风险证券组合,同时也含有因无风险证券F与原有风险证券组合再组合而产生的新型证券组合。

(2)因为无风险证券F与任意风险证券或组合P进行组合时,其组合线恰好是一条由无风险证券F出发并经过风险证券或组合P的射线FP,从而无风险证券F与切点证券组合T进行组合的组合线便是射线FT,并成为新可行域的上部边界一有效边界。

二、切点证券组合T的特征及经济意义

特征 | (1)T是有效前沿上唯一一个不含无风险资产而仅由风险证券构成的组合; (2)有效前沿上的任意证券组合,即有效组合,均可视为无风险资产F与切点投资组合T的再组合; (3)切点投资组合T完全由市场确定,与投资者的偏好无关。 |

经济意义

| (1)所有投资者拥有完全相同的有效边界。 (2)每个投资者的最优证券组合中所包含的对风险证券的投资部分,都可在形式上归结为对同一个风险证券组合一切点证券组合T的投资。 (3)当市场处于均衡状态时,最优风险证券组合T就等于市场组合。 (市场组合:由风险证券构成,并且其成员证券的投资比例与整个市场上风险证券的相对市值比例一致的证券组合,一般用M表示。) |

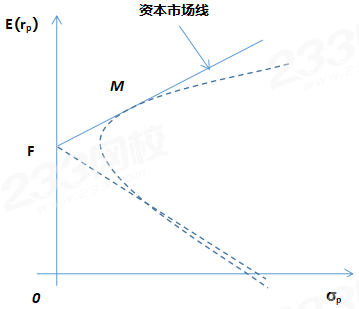

三、资本市场线(CML)

定义 | 在资本资产定价模型假设下,当市场达到均衡时,市场组合M成为一个有效组合;所有有效组合都可视为无风险证券F与市场组合M的再组合。 在均值标准差平面上,所有有效组合刚好构成连接无风险资产F与市场组合M的射线FM,这条射线被称为资本市场线。 |

图形 |

|

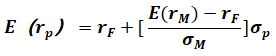

方程 |

E(rp)、σp:有效组合P的期望收益率和标准差 E(rM)、σM:市场组合M的期望收益率和标准差 rF:无风险证券收益率 |

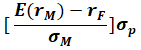

经济意义 | CML方程完整阐述了有效组合的期望收益率和风险之间的关系。有效组合的期望收益率由两部分构成: (1)无风险利率rF是由时间创造的,是对放弃即期消费的补偿; (2)“风险溢价”: |

【经典真题】

1、下列关于资本市场线经济意义的说法中,正确的有( )

Ⅰ 无风险利率部分是由时间创造的

Ⅱ 无风险利率部分是对放弃即期消费的补偿

Ⅲ 风险溢价部分与承担的风险的大小成正比

Ⅳ 风险溢价部分与承担的风险的大小成反比

A、Ⅰ、Ⅲ

B、Ⅰ、Ⅱ、Ⅲ

C、Ⅱ、Ⅳ

D、Ⅰ、Ⅱ、Ⅲ、Ⅳ

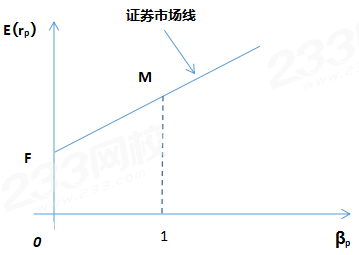

四、证券市场线(SML)

定义 | 证券市场线是以βp为横坐标、 E(rp)为纵坐标,衡量由β系数测定的系统风险与期望收益间线性关系的直线。 |

图形 |

|

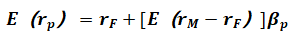

方程 |

|

经济意义 | 任意证券或组合的期望收益率由以下两部分构成: (1)无风险利率r;它是由时间创造的,是对放弃即期消费的补偿。 (2)“风险溢价”:[E(rM)-rF]βp,是对承担风险的补偿,通常称为“风险溢价”,与承担的风险βp的大小成正比。其中,[E(rM)-rF],代表对单位风险的补偿,称为对风险的价格。 |

注:

CML | SML | ||

区别 | 描述对象不同 | 描述有效组合的收益与风险之间的关系 | 描述的是单个证券或某个证券组合的收益与风险之间的关系,既包括有效组合又包括非有效组合。 |

风险指标不同 | 采用标准差作为风险度量指标,是有效组合收益率的标准差; | 采用β系数作为风险度量指标,是单个证券或某个证券组合的β系数。 | |

意义不同 | CML给出的是市场组合与无风险证券构成的组合的有效集,任何资产(组合)的期望收益不可能高于CML。 | SML给出的是单个证券或者组合的均衡期望收益,它是一个有效市场给出的定价,但实际证券的收益可能偏离SML。 | |

联系 | 资本市场线与证券市场线都是资本资产定价模型的重要内容,理论上一脉相承,二者都表示证券投资组合的收益与风险的关系,证券市场线是资本市场线的推广。 | ||

温馨提示:文章由作者233网校-py独立创作完成,未经著作权人同意禁止转载。

,对承担风险σp的补偿,与承担的风险的大小成正比。其中系数代表了对单位风险的补偿,称为风险的价格。

,对承担风险σp的补偿,与承担的风险的大小成正比。其中系数代表了对单位风险的补偿,称为风险的价格。