2018年初级会计职称考试《经济法基础》知识点预习:税收优惠 >>2018经济法基础零基础入门指导>>!

第四章 增值税、消费税法律制度 第二节 营业税改征增值税

六、税收优惠

(一)“营改增”试点过渡政策的免税规定

1、下列项目免征增值税。

(1)托儿所、幼儿园提供的保育和教育服务。

(2)养老机构提供的养老服务。

(3)残疾人福利机构提供的育养服务。

(4)婚姻介绍服务。

(5)殡葬服务。

(6)残疾人员本人为社会提供的服务。

(7)医疗机构提供的医疗服务。

(8)从事学历教育的学校提供的教育服务。

【注意】学校以各种名义收取的赞助费、择校费等,不属于免征增值税的范围。

(9)学生勤工俭学提供的服务。

(10)农业机耕、排灌、病虫害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治。

(11)纪念馆、博物馆、文化馆、文物保护单位管理机构、美术馆、展览馆、书画院、图书馆在自己的场所提供文化体育服务取得的第一道门票收入。

(12)寺院、宫观、清真寺和教堂举办文化、宗教活动的门票收入。

【口诀】老幼病残险欲死 分管农林牧渔

(13)行政单位之外的其他单位收取的符合《营业税改征增值税试点实施办法》第十条规定条件的政府性基金和行政事业性收费。

(14)个人转让著作权。

(15)个人销售自建自用住房。

(16)2018年12月31日前,公共租赁住房经营管理单位出租公共租赁住房。

(17)台湾航运公司、航空公司从事海峡两岸海上直航、空中直航业务在大陆取得的运输收入。

(18)纳税人提供的直接或者间接国际货物运输代理服务。

(19)符合规定条件的贷款、债券利息收入。

(20)被撤销金融机构以货物、不动产、无形资产、有价证券、票据等财产清偿债务。

(21)保险公司开办的一年期以上人身保险产品取得的保费收入。

(22)符合规定条件的金融商品转让收入。

(23)金融同业往来利息收入。

(24)同时符合规定条件的担保机构从事中小企业信用担保或者再担保业务取得的收入(不含信用评级、咨询、培训等收入)3年内免征增值税。

(25)国家商品储备管理单位及其直属企业承担商品储备任务,从中央或者地方财政取得的利息补贴收入和价差补贴收入。

(26)纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务。

(27)同时符合规定条件的合同能源管理服务。

(28)2017年12月31日前.科普单位的门票收入,以及县级及以上党政部门和科协开展科普活动的门票收入。

(29)政府举办的从事学历教育的高等、中等和初等学校(不含下属单位),举办进修班、培训班取得的全部归该学校所有的收入)。

(30)政府举办的职业学校设立的主要为在校学生提供实习场所,并由学校出资自办、由学校负责经营管理、经营收入归学校所有的企业,从事《销售服务、无形资产或者不动产注释》中“现代服务”(不含融资租赁服务、广告服务和其他现代服务)、“生活服务”(不含文化体育服务、其他生活服务和桑拿、氧吧)业务活动取得的收入。

(31)家政服务企业由员工制家政服务员提供家政服务取得的收入。

(32)福利彩票、体育彩票的发行收入。

(33)军队空余房产租赁收入。

(34)为了配合国家住房制度改革,企业、行政事业单位按房改成本价、标准价出售住房取得的收入。

(35)将土地使用权转让给农业生产者用于农业生产。

(36)涉及家庭财产分割的个人无偿转让不动产、土地使用权。

(37)土地所有者出让土地使用权和土地使用者将土地使用权归还给土地所有者。

(38)县级以上地方人民政府或自然资源行政主管部门出让、转让或收回自然资源使用权(不含土地使用权)。

(39)随军家属就业。

(40)军队转业干部就业。

[ 【MR.H】营改增的税收优惠内容非常多,需要通过重复多看加强记忆。做题是可以运用排除法,排除传统增值税——《增值税暂行条例》的免税项目(P179)。] P199

2、增值税即征即退:

(1)一般纳税人提供管道运输服务,对其增值税实际税负超过3%的部分实行增值税即征即退政策。

(2)经中国人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人中的一般纳税人,提供有形动产融资租赁服务和有形动产融资性售后回租服务,对其增值税实际税负超过3%的部分实行增值税即征即退政策。

3、扣减增值税规定。

(1)退役士兵创业就业。

(2)重点群体创业就业。

4、金融企业发放贷款后,自结息日起90天内发生的应收未收利息按现行规定缴纳增值税,自结息日起90天后发生的应收未收利息暂不缴纳增值税,待实际收到利息时按规定缴纳增值税。

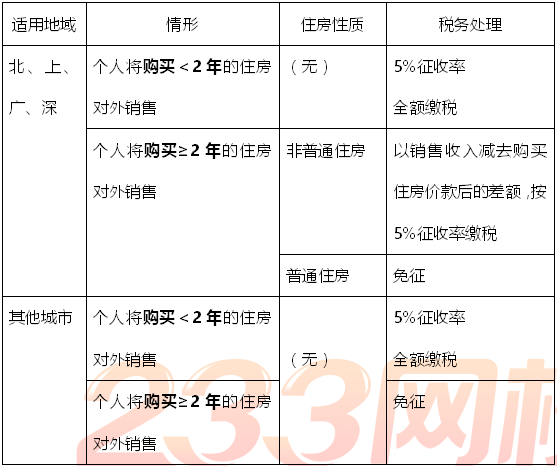

5、个人销售房屋 P203

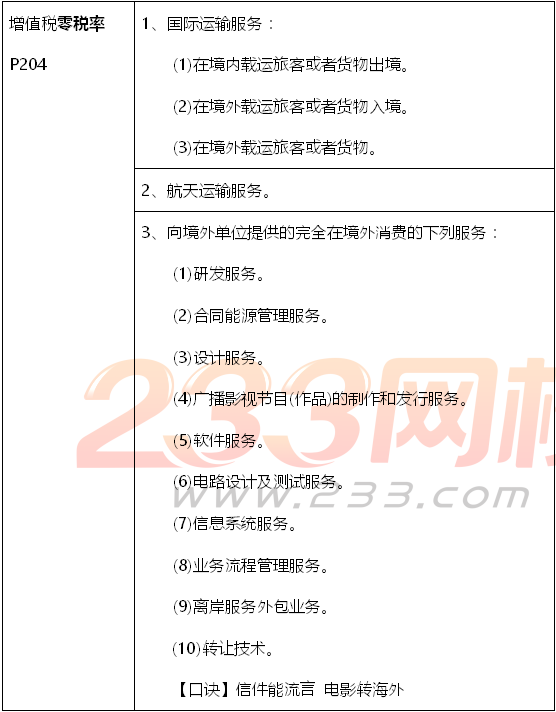

(二)境内的单位和个人销售的下列服务和无形资产,适用增值税零税率:

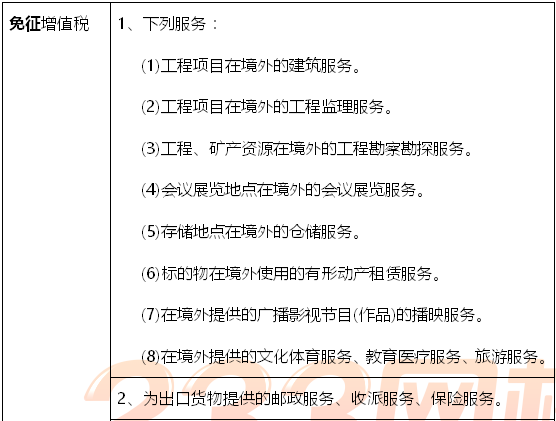

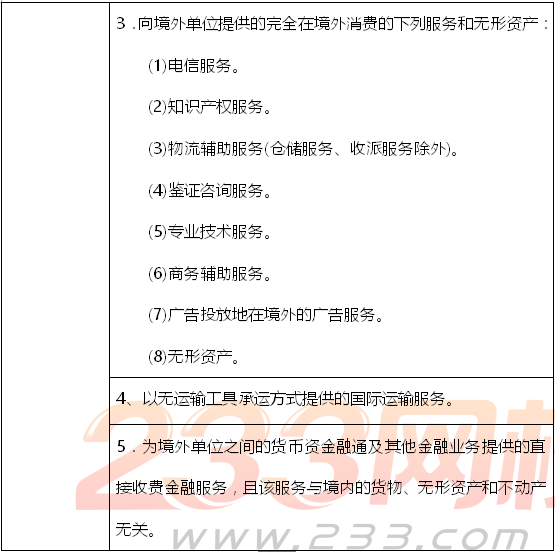

(三)境内的单位和个人销售的下列服务和无形资产免征增值税,但财政部和国家税务总局规定适用增值税零税率的除外:

(四)起征点的规定

个人发生应税行为的销售额未达到增值税起征点的,免征增值税;达到起征点的,全额计算缴纳增值税。

增值税起征点不适用于登记为一般纳税人的个体工商户。

增值税起征点幅度如下:

1.按期纳税的,为月销售额5 000~20 000元(含本数)。

2.按次纳税的,为每次(日)销售额300~500元(含本数)。

【对比】传统增值税起征点 P179

(五)小微企业减免规定

对增值税小规模纳税人中月销售额未达到2万元的企业或非企业性单位,免征增值税。2017年l2月31日前,对月销售额2万元(含本数)至3万元的增值税小规模纳税人,免征增值税。

【对比】传统增值税小微企业减免规定 P179-180

编辑推荐:经济法基础考点及试题汇总| 初级会计职称考试历年真题及答案