四、计算分析题(本类题共4小题,每小题5分,共20分,凡要求计算的项目,除题中有特殊要求外,均须列出计算过程;计算结果有计量单位的,应予以标明,标明的计量单位应与题中所给计量单位相同;计算结果出现小数的,均保留小数点后两位小数,百分比指标保留百分号前两位小数。)

46[简答题]

已知:A、B两种证券构成证券投资组合。A证券的预期收益率为10%,方差是0.0144,投资比重为80%;B证券的预期收益率为18%,方差是0.04,投资比重为20%;A证券收益率与B证券收益率的协方差是0.0048。

要求:

(1)计算下列指标:

①该证券投资组合的预期收益率;②A证券的标准差;③B证券的标准差;④A证券与B证券的相关系数;⑤该证券投资组合的标准差。

(2)当A证券与B证券的相关系数为0.5时,投资组合的标准差为12.11%,结合(1)的计算结果回答以下问题:①相关系数的大小对投资组合预期收益率有没有影响,如有影响,说明有什么样的影响?②相关系数的大小对投资组合风险有没有的影响,如有影响,说明有什么样的影响?

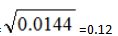

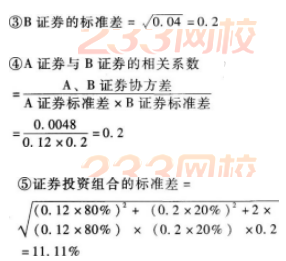

参考解析:(1)①证券投资组合的预期收益率=10%×80%+18%X 20%=11.6% ②A证券的标准差=

(2)①相关系数的大小对投资组合预期收益率没有影响;

②相关系数的大小对投资组合风险有影响,相关系数越大,投资组合的风险越大。

47[简答题]

某上市公司本年度的净收益为20000元,每股支付股利2元。预计该公司未来三年进入成长期,净收益第1年增长14%,第2年增长14%,第3年增长8%。第4年及以后将保持其净收益水平。

该公司一直采用固定股利支付率的股利政策,并打算今后继续实行该政策。该公司没有增发普通股和发行优先股的计划。

要求:

(1)假设投资人要求的报酬率为10%,计算每股股票的价值;

(2)如果股票的价格为24.90元,若长期持有,不准备出售,计算股票的内部收益率(精确到1%)。

参考解析:(1)预计第1年的股利=2×(1+14%)=2.28(元) 预计第2年的股利=2.28×(1+14%)=2.60(元)

预计第3年及以后的股利=2.60×(1+8%)=2.81(元)

每股股票的价值=2.28×(P/F,10%,1)+2.60×(P/F,10%,2) +2.81/10%×(P/F,10%,2)=2.28×0.9091+2.60×0.8264+28.1×0.8264=27.44(元)

(2)24.90=2.28×(P/F,i,1)+2.60×(P/F,i,2)+2.81/i×(P/F,i,2)由于按10%的折现率计算,其股票价值为27.44元,市价为24.90元时的内部收益率应高于10%,故用11%开始测试:

当i=11%时,2.28×(P/F,11%,1)+2.60×(P/F,11%,2)+2.81/11%×(P/F,11%,2)

=2.28×0.9009+2.60×0.8116+2.81/11%×0.8116=24.90(元)

所以:股票的内部收益率=11%。

48[简答题]

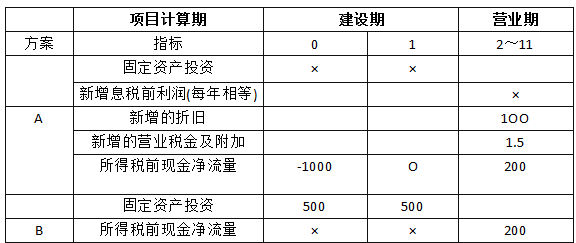

已知:某企业拟进行一项单纯固定资产投资,现有A、B两个互斥方案可供选择,相关资料如下表所示:

单位:万元

说明:表中“2~11”年一列中的数据为每年数,连续10年相等;用“×”表示省略的数据。

要求:

(1)确定或计算A方案的下列数据:

①固定资产投资金额;

②营业期每年新增息税前利润;

③不包括建设期的静态回收期。

(2)请判断能否利用净现值法做出最终投资决策。

(3)如果A、B两方案的净现值分别为180.92万元和273.42万元,请按照一定方法做出最终决策,并说明理由。

参考解析:(1)①固定资产投资金额=1000万元 ②营业期每年新增息税前利润=所得税前现金净流量-新增折旧=200-100=100(万元)

③不包括建设期的静态回收期=1000/200=5(年)

(2)可以直接通过净现值法来进行投资决策,因为净现值法适用于项目计算期相等的多个互斥方案比较决策,两方案的项目计算期都是11年,所以可以使用净现值法进行决策。

(3)本题可以使用净现值法进行决策,因为B方案的净现值273.42万元大于A方案的净现值180.92万元,因此应该选择B方案。

49[简答题]

甲企业计划利用一笔长期资金投资购买股票。现有M公司股票、N公司股票、L公司股票可供选择,甲企业只准备投资一家公司股票。已知M公司股票现行市价为每股3.5元,上年每股股利为0.15元,预计以后每年以6%的增长率增长。N公司股票现行市价为每股7元,上年每股股利为0.6元,股利分配政策将一贯坚持固定股利政策。L公司股票现行市价为4元,上年每股支付股利0.2元。预计该公司未来三年股利第1年增长14%,第2年增长14%,第3年增长5%。第4年及以后将保持每年2%的固定增长率水平。甲企业所要求的投资必要报酬率为10%。

要求:

(1)利用股票估价模型,分别计算M、N、L公司股票价值。

(2)代甲企业作出股票投资决策。

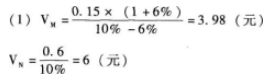

参考解析:

L公司预期第1年的股利=0.2×(1+14%)=0.23(元)

L公司预期第2年的股利=0.23×(1+14%)=0.26(元)

L公司预期第3年的股利=0.26×(1+5%)=0.27(元)

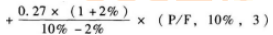

VL=0.23×(P/F,10%,1)+0.26 X(P/F,10%,2)+0.27×(P/F,10%,3)

=0.23×0.9091+0.26×0.8264+0.27×0.7513+3.4425×0.7513=3.21(元)

(2)由于M公司股票价值(3.98元)高于其市价(3.5元),故M公司股票值得投资购买;

N公司股票价值(6元)低于其市价(7元),L公司股票价值(3.21元)低于其市价(4元),故N公司和L公司的股票都不值得投资。

专题推荐:2017年中级会计师全真机考试题

2017年中级会计师取证班锁定90%考点,零基础备考,一次通关!【点击马上试听课程>>>】