36、长江公司有关资产组减值资料如下:

(1)长江公司在A、B、C三地拥有三个分支机构。这三家分支机构的经营活动由一个总部负责运作。由于A、B、C三个分支机构均能产生独立于其他分支机构的现金流入,但各个分支机构内部的资产需要作为一个整体才能产生独立的现金流入,长江公司将这三个分支机构确定为三个资产组。2015年12月31 日,长江公司经营所处的市场环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为1000万元,能够按照合理和一致的方式分摊至所有的资产组,A资产组的剩余使用寿命为10年,B资产组、C资产组和总部资产的剩余使用寿命均为15年。减值测试时,A资产组的账面价值为1200万元,B资产组的账面价值为1400万元,C资产组的账面价值为1800万元。长江公司对分摊总部资产后的三个资产组进行减值测试,计算得出A资产组的可收回金额为1500万元,B资产组的可收回金额为1575万元,C资产组的可收回金额为1800万元。假定将总部资产分摊到各资产组时,根据各资产组的账面价值和剩余使用寿命加权平均计算的账面价值分摊比例进行分摊。

(2)C资产组由三项资产构成,机器甲、机器乙和一项无形资产。2015年12月31日,机器甲的账面价值为360万元,机器乙的账面价值为540万元,无形资产的账面价值为900万元。机器甲的公允价值减去处置费用后的净额为300万元。机器乙和无形资产的公允价值减去处置费用后的净额无法确定。

假定不考虑其他因素。

要求:

(1)根据资料(1),判断总部资产和各资产组是否应计提减值准备,若计提减值准备,计算减值准备的金额。

(2)根据资料(1)和(2),计算C资产组中机器甲、机器乙和无形资产计提减值准备的金额,并编制相关会计分录。

37、 甲公司2014年度实现利润总额1000万元,适用的所得税税率为25%,所得税采用资产负债表债务法核算,假定未来期间能够产生足够的应纳税所得额用以抵扣暂时性差异。

甲公司2014年度发生的有关交易和事项中,会计处理与税法规定存在差异的有:

(1)某批外购存货年初、年末借方余额分别为990万元和900万元,相关递延所得税资产年初余额为25万元,该批存货跌价准备年初、年末贷方余额分别为100万元和80万元,当年转回存货跌价准备20万元,税法规定,存货跌价损失在计算应纳税所得额时不包括在内。

(2)2014年6月20 日,甲公司因违反税收的规定被税务部门处以10万元罚款,罚款尚未支付。税法规定,企业违反国家法规所支付的罚款不允许在税前扣除。

(3)2014年10月5日,甲公司自证券市场购人某公司股票,支付价款200万元,甲公司将该股票作为可供出售金融资产核算。2014年12月31日,该股票的公允价值为250万元。税法规定,可供出售金融资产持有期间公允价值变动金额及减值损失不计入应纳税所得额,待出售时一并计人应纳税所得额。

(4)2014年12月10日,甲公司被乙公司提起诉讼,要求其赔偿未履行合同造成的经济损失;2014年12月31日,该诉讼尚未审结,甲公司预计很可能支出的金额为100万元。税法规定,该诉讼损失在实际发生时允许在税前扣除。

另外,自2015年1月1日起,甲公司享受高新技术企业的税收优惠,同时该公司适用的所得税税率变更为15%。

要求:

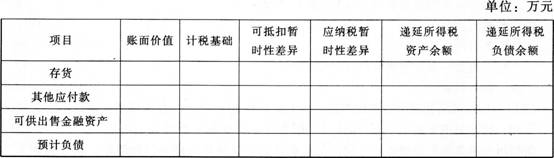

(1)分别计算甲公司有关资产、负债在2014年年末的账面价值、计税基础及其相关的暂时性差异、递延所得税资产或递延所得税负债的余额,计算结果填列在下列表格中(不必列示计算过程)。

(2)逐项计算甲公司2014年年末应确认或转回的递延所得税资产、递延所得税负债的金额。

(3)分别计算甲公司2014年度应纳税所得额、应交所得税以及所得税费用(或收益)的金额。

(4)编制甲公司2014年度与确认所得税费用(或收益)相关的会计分录。