债券估值模型

债券估值模型相关课程

债券估值模型考点解析

债券估值模型考点解析

债券估值模型介绍

债券估值模型介绍

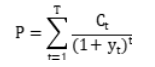

(1)根据现金流贴现的基本原理,不含嵌入式期权的债券理论价格计算公式为:

P为债券理论价格;T为债券距到期日时间长短(通常按年计算);t为现金流到达的时间;C为现金流金额;y为贴现率(通常为年利率)。

(2)零息债券:P=FV/(1+yt)t,FV为零息债券的面值

(3)附息债券定价:附息债券可以视为一组零息债券的组合。因此,可以用零息债券定价公式分别为其中每只债券定价,加总后即为附息债券的理论价格;也可以直接套用现金流贴现公式进行定价。

(4)累计债券定价:可将其视为面值等于到期还本付息额的零总债券,并按零息债券定价公式定价。

债券估值模型考点试题

大咖讲解:债券估值模型

债券估值原理

债券估值的基本原理(★★)

债券估值的基本原理就是现金流贴现。债券投资者持有债券,会获得利息和本金偿付。把现金流入用适当的贴现率进行贴现并求和,便可得到债券的理论价格。

(1)债券现金流的确定

①债券的面值和票面利率:多数债券在到期日按面值还本,票面利率通常采用年单利表示;短期债券一般不付息,而是到期一次性还本,因此要折价交易。

②计付息间隔:我国发行的各类中长期债券通常每年付息一次,欧美国家则习惯半年付息一次

③债券的嵌入式期权条款:通常,债券条款中可能包含发行人提前赎回权、债券持有人提前返售权、转股权、转股修正权、偿债基金条款等嵌入式期权。

④债券的税收待遇:投资者拿到的实际上是税后现金流。因此,免税债券(如政府债券)与可比的应纳税债券(如公司债券、资产证券化债券等等)相比,价值大一些。

⑤其他因素:债券的利率类型(浮动利率、固定利率),债券的币种(单一货币、双币债券)等因素都会影响债券的现金流。

(2)债券贴现率的确定:债券必要回报率=真实无风险收益率+预期通货膨胀率+风险溢价

债券报价与实付价格

债券报价与实付价格(★)

(1)报价与结算

①债券买卖报价分为净价和全价两种,结算为全价结算。所报价格为每100元面值债券的价格。

②净价是指不含应计利息的债券价格,单位为“元/百元面值”。

③全价=净价+应计利息。

(2)利息计算

①短期债券:通常全年天数定为360天,半年定为180天。利息累计天数分按实际天数计算和按每月30天计算。

②中长期附息债券:我国交易所市场对附息债券的计息规定是全年天数统一按365天计算;利息累计天数规则是按实际天数计算,算头不算尾、闰年2月29日不计息。

③贴现式债券:我国目前对于贴现发行的零息债券按照实际天数计算累计利息,闰年2月29日也计利息,公式为:应急利息额=(到期日总付额-发行价格)/起息日至到期日的天数×起息日至结算日的天数。

债券收益率

(1)当期收益率:Y=C/P×100%

式中:Y为当期收益率;C为每年利息收益;P为债券价格。

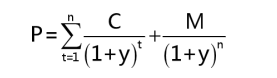

(2)到期收益率:债券的到期收益率是使债券未来现金流现值等于当前价格所用的相同的贴现率,也就是金融学中所谓的内部报酬率。公式为:

式中:P为债券价格;C为现金流金额;y为到期收益率;T为债券期限(期数);t为现金流到达时间(期)。

(3)即期利率:即期利率也被称为零利率,是零息票债券到期收益率的简称。在债券定价公式中,即期利率就是用来进行现金流贴现的贴现率。

(4)持有期收益率

式中:P为债券买入时价格;PT为债券卖出时价格;yh为持有期收益率;C为债券每期付息金额;T为债券期限(期数);t为现金流到达时间。

(5)赎回收益率

式中:P为发行价格;n为直到第一个赎回日的年数;M为赎回价格;C为每年利息收益。

利率的风险结构

利率风险结构:不同发行人发行的相同期限和票面利率的债券,其市场价格会不相同,从而计算出的债券收益率也不一样。反映在收益率上的这种区别,被称为利率的风险结构。

可转换债券的要素

(1)有效期限和转换期限

(2)票面利率或股息率

(3)转换比例或转换价格

(4)赎回条款于与回售条款

(5)转换价格修正条款

影响债券价值的基本因素

影响债券价值的基本因素(★★)

(1)面值(与价值同向)

(2)票面利率(与价值同向)

(3)折现率(与价值反向)——定价原则

①折现率等于债券利率,债券价值等于面值

②折现率高于债券利率,债券价值低于面值

③折现率低于债券利率,债券价值高于面值

(4)到期时间

①平息债券(付息期无限小)

溢价债券:到期时间缩短,价值逐渐下降

平价债券:债券价值不变(水平直线)

折价债券:时间缩短,价值上升

注意:债券价值最终都向面值靠近

②零息债券: 随到期时间的缩短,债券价值逐渐上升,向面值靠近

③到期一次还本付息债券

随到期时间的缩短,债券价值逐渐上升

(5)付息频率

①折价发行的债券,加快付息频率,债券价值会下降;

②溢价发行的债券,加快付息频率,债券价值会上升;

③平价发行的债券,加快付息频率,债券价值会不变。

相关知识点pdf资料

2024年证券从业《金融基础知识》学霸笔记:证券市场融资活动的概念、方式及特征,理解掌握!

2024年证券金融基础知识学霸笔记:自律性组织

2024年证券金融基础知识学霸笔记:证券中介机构

2024年证券金融基础知识学霸笔记:证券投资者

2024年证券金融基础知识学霸笔记:证券发行人

2024年证券金融基础知识学霸笔记:中国的多层次资本市场

2024年证券金融基础知识学霸笔记:中国的金融体系二

2024年证券金融基础知识学霸笔记:中国的金融体系一

2024年证券金融基础知识学霸笔记:金融市场概述

2024年证券金融基础知识学霸笔记:全球金融市场

证券金融基础知识学霸笔记:证券市场主体(二)

新鲜出炉!2023版证券水平评价测试新考试大纲对比来咯!