(四)营业税应纳税额的计算公式

营业税应纳税额=营业额(或销售额、转让额)×适用税率

(五)营业税的征收管理

1.营业税起征点与税收减免

(1)营业税起征点。营业税起征点是指纳税人营业额合计达到起征点。即纳税人营业额未达到国务院财政、税务主管部门规定的营业税起征点的,免征营业税;达到起征点的,全额计算缴纳营业税。营业税起征点的适用范围限于个人。

【提示】营业税起征点的幅度规定如下:①按期纳税的,为月营业额5000一20000元;②按次纳税的,为每次(日)营业额300一500元。省、自治区、直辖市财政厅(局)、税务局应当在规定的幅度内,根据实际情况确定本地区适用的起征点,并报财政部、国家税务总局备案。

(2)营业税税收减免。根据《营业税暂行条例》的规定,下列项目免征营业税:

①托儿所、幼儿园、养老院、残疾人福利机构提供的育养服务,婚姻介绍,殡葬服务。

②残疾人员个人提供的劳务。这里所称的残疾人员个人提供的劳务,是指残疾人员本人为社会提供的劳务。

③医院、诊所和其他医疗机构提供的医疗服务。

④学校和其他教育机构提供的教育劳务,学生勤工俭学提供的劳务。这里所称的学校和其他教育机构,是指普通学校以及经地、市级以上人民政府或者同级政府的教育行政部门批准成立、国家承认其学员学历的各类学校。

⑤纪念馆、博物馆、文化馆、美术馆、展览馆、书画院、图书馆、文物保护单位管理机构举办文化活动的门票收入,宗教场所举办文化、宗教活动的门票收入。

⑥从事农业机耕、排灌、病虫害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治。

⑦对单位和个人(包括外商投资企业、外商投资设立的研究开发中心、外国企业和外籍个人)从事技术转让、技术开发业务和与之相关的技术咨询、技术服务业务取得的收入。免征营业税。

③自2010年1月1日起,个人将购买不足5年的非普通住房对外销售的,全额征收营业税;个人将购买超过5年(含5年)的非普通住房或者不足5年的普通住房对外销售的,按照其销售收入减去购买房屋的价款后的差额征收营业税;个人将购买超过5年(含5年)的普通住房对外销售的,免征营业税。

自2011年1月28日起,个人将购买不足5年的住房对外销售的,全额征收营业税,个人将购买超过5年(含5年)的非普通住房对外销售的,按照其销售收入减去购买房屋的价款后的差额征收营业税;个人将购买超过5年(含5年)的普通住房对外销售的,免征营业税。

⑨文化企业在境外演出从境外取得的收入免征营业税。

⑩个人转让著作权,免征营业税。

⑪从2000年1月1日起,对安置随军家属人数占企业总人数60%(含60%)以上的新开办的企业,自领取税务登记证之日起,3年内免征营业税。

⑫对国家邮政局及其所属邮政单位提供邮政普通服务和特殊服务业务(具体为函件、包裹、汇票、机要通信、党报党刊发行)取得的收入免征营业税。享受免税的党报党刊发行收入按邮政企业报刊发行收

入的70%计算。

⑬自2008年12月15日起,对中国台湾航运公司从事海峡两岸海上直航业务在祖国大陆取得的运输收入,免征营业税。

⑭自2005年6月1日起,对公路经营企业收取的高速公路车辆通行费收入统一减按3%的税率征收营业税。将土地使用权转让给农业生产者用于农业生产,免征营业税。

2.营业税纳税义务发生时间

(1)纳税义务发生时间的一般规定。

①营业税纳税义务发生时间为纳税人提供应税劳务、转让无形资产或者销售不动产并收讫营业收人款项或者取得索取营业收入款项凭据的当天。

②取得索取营业收入款项凭据的当天,为书面合同确定的付款日期的当天;未签订书面合同或者书面合同未确定付款日期的,为应税行为完成的当天。

③收讫营业收入款项是指纳税人应税行为发生过程中或者完成后收取的款项。国务院财政、税务主管部门另有规定的,从其规定。

(2)纳税义务发生时间的特殊规定。

①纳税人转让土地使用权或者销售不动产,采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

②纳税人提供建筑业或者租赁业劳务,采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

③纳税人将不动产或者土地使用权无偿赠送其他单位或者个人的,其纳税义务发生时间为不动产所有权、土地使用权转移的当天。

④纳税人自己新建(以下简称自建)建筑物后销售的,其纳税义务发生时间为销售自建建筑物的纳税义务发生时间。

⑤营业税扣缴义务发生时间为纳税人营业税纳税义务发生的当天。

3.营业税纳税地点

(1)纳税地点的一般规定。

①纳税人提供应税劳务应当向其机构所在地或者居住地的主管税务机关申报纳税。但是,纳税人提供的建筑业劳务以及国务院财政、税务主管部门规定的其他应税劳务,应当向应税劳务发生地的主管税务机关申报纳税。

②纳税人转让无形资产应当向其机构所在地或者居住地的主管税务机关申报纳税。但是,纳税人转让、出租土地使用权,应当向土地所在地的主管税务机关申报纳税。

③纳税人销售、出租不动产应当向不动产所在地的主管税务机关申报纳税。

④扣缴义务人应当向其机构所在地或者居住地的主管税务机关申报缴纳其扣缴的税款。

⑤纳税人应当向应税劳务发生地、土地或者不动产所在地的主管税务机关申报纳税而自应当申报纳税之月起超过6个月没有申报纳税的,由其机构所在地或者居住地的主管税务机关补征税款。

⑥纳税人在本省、自治区、直辖市范围内发生应税行为,其纳税地点需要调整的,由省、自治区、直辖市人民政府所属税务机关确定。

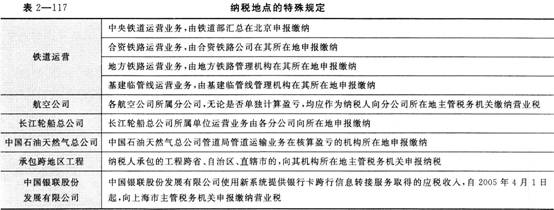

(2)纳税地点的特殊规定(见表2—117)。

4.营业税纳税期限

(1)营业税的纳税期限分别为5日、10日、15日、1个月或者1个季度。纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。纳税人以1个月或者1个季度为一个纳税期限的,自期满之日起15日内申报纳税;以5日、10日或者15日为一个纳税期限的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

(2)银行、财务公司、信托投资公司、信用社、外国企业常驻代表机构的纳税期限为1个季度。

(3)保险公司的纳税期限为1个月。其他纳税人的纳税期限由主管税务机关核定。

(4)扣缴义务人解缴税款的期限,依照营业税纳税期限的规定执行。

备考辅导:小编支招教你如何克服考试恐惧 三大备考预习策略

编辑提醒:2014初级会计职称考后感言 233网校讲师评价高 还等什么?考友强力推荐,赶紧报名吧!点击免费试听>>

加入我们,一起来分享学习的乐趣,微信公众号:czjkjzc、QQ群,扫一扫,总会有内容让你惊喜!