会计考试不练题,一到考试慌的一皮!来, 233网校提供2020年初级会计职称《经济法基础》全面摸底测试卷(三),希望各考生们在做题时,及时查漏补缺,发现自己薄弱点,做好考前巩固冲刺的最后准备工作!

点击进入>>233网校无纸化模考题库

2020年初级会计职称《经济法基础》摸底测试卷(三)

第三部分 不定项选择题

甲公司为居民企业,2014年度有关财务收支情况如下:

(1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。

(2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。

(3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。

已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

1、甲公司取得的下列收入中,属于免税收入的是( )。

A、出售设备收入20万元

B、销售商品收入5000万元

C、转让土地使用权收入300万元

D、从其直接投资的未上市居民企业分回股息收益80万元

2、甲公司在计算2014年度企业所得税应的税所得额时,不得扣除的项目是( )。

A、环保罚款50万元

B、赞助支出30万元

C、税收滞纳金5万元

D、被没收财物的损失10万元

3、甲公司2014年度企业所得税税应纳税所得额是( )。

A、1720万元

B、1585万元

C、1805万元

D、1820万元

4、下列关于甲公司企业所得税征收管理的表述中,正确的是( )。

A、甲公司应当自2014年度终了之日起5个月内,向税务机关报送年度企业所得税申报表并汇算清缴

B、甲公司企业所得税的纳税地点为A市

C、甲公司应当于每月终了之日起15日内,向税务机关预缴企业所得税

D、甲公司2014纳税年度自2014年1月1日起至2014年12月31日止

1、D

【选项】考查企业所得税的免税情形。符合条件的居民企业之间的股息、红利等权益性投资收益(不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益),免征企业所得税。

2、ABCD

【选项】考查企业所得税不得扣除的项目。

3、D

【选项】考查企业所得税所得额的计算。本题应采用直接法计算应纳税所得额;即应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损,所以甲公司2014年度企业所得税应纳税所得额=5000+20+300-3500=1820(万元)。

4、ABCD

【选项】考查企业所得税的征管。企业所得税按年计征,分月或者分季预缴,年终汇算清缴,企业应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款。所以A对;除税收法律、行政法规另有规定外,居民企业以“企业登记注册地”为纳税地点;但登记注册地在境外的,以实际管理机构所在地为纳税地点,所以B对。企业应当自月份或者季度终了之日起15日内,向税务机关报送预缴企业所得税纳税申报表预缴税款,所以C对。纳税年度自公历1月1日起至12月31日止。所以D正确。

在这一阶段,主要是在不断的练习中巩固所学的基础知识,了解书中知识点考查报考和着重点,没有必要掐时间做题,主要是保质保量,弄通知识点。

因为这两门科目涉及的知识点很多,仅仅依靠前期的记忆是很难完全记住的,考试考查的时候也都是以客观题的方式考查,这样有助于将之前看书的思维模式转换成应试答题思维模式。

在这一阶段,主要是在不断的练习中巩固所学的基础知识,了解书中知识点考查报考和着重点,没有必要掐时间做题,主要是保质保量,弄通知识点。

因为这两门科目涉及的知识点很多,仅仅依靠前期的记忆是很难完全记住的,考试考查的时候也都是以客观题的方式考查,这样有助于将之前看书的思维模式转换成应试答题思维模式。

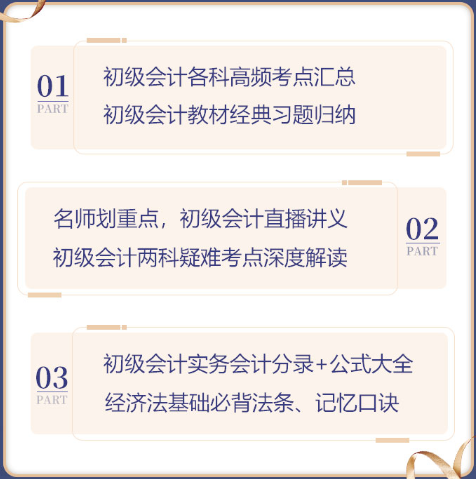

233网校学霸君为大家整理了冲刺大礼包,包括高频考点、章节习题、历年真题、思维导图、核心考点提纲、直播讲义、历年真题等丰富的学习资料,快来领取吧!

点击领取>>初级会计备考资料

重点:2020经济法基础必背考点 | 经济法基础历年真题及答案

备考时间已经不多,有疑问没解答,初级会计师取证班直播密训,讲师带你划重点,面对面与讲师交流,赶紧来看>>