要点一

(资本资产定价模型的原理)

一、假设条件

1.投资者按均值.方差模型选择最优证券组合:

2.投资者对证券的收益、风险及证券间关联性的预期完全相同:

3.资本市场无摩擦,即资本和信息完全自由流动。

二、资本市场线

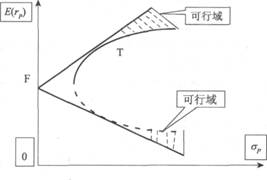

1.无风险证券对有效边界的影响

(1)存在无风险证券时,新组合的可行域就是两条射线与风险证券组合之间的夹角;

(2)存在无风险证券时,新组合的有效边界就变成过F点和T点的射线。

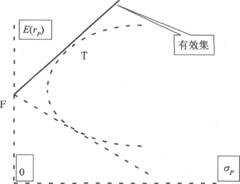

2.切点证券组合T的经济意义

(1)三个重要特征:T是有效组合中惟一一个不含无风险证券的组合;有效边界上的任意证券组合均可以看成是无风险证券F与T的再组合;切点证券组合T完全由市场决定,与投资者的偏好无关。

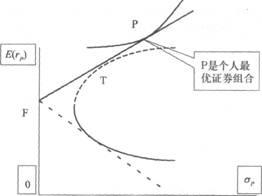

(2)三种经济意义:所有投资者的有效边界都完全相同;投资者根据自己风险偏好所选择的最优证券组合P进行投资,其风险投资部分均可以视为对T的投资,若P在FT延长线上,表明它是卖空无风险证券,并将所获得资金与原有资金全部投资在风险证券组合T上;当市场均衡时,最优风险证券组合T就是市场组合。

3.无风险证券对有效边界的影响

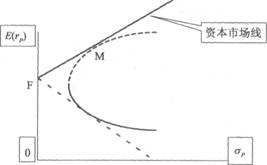

4.资本市场线的定义:是指在资本资产定价模型的假设下,当市场达到均衡时,由市场中所有有效组合构成的、连接无风险证券F与市场组合M的射线,它揭示了有效组合的风险与收益之间的均衡关系。

5.资本市场线的方程:

6.资本市场线的图形

7.资本市场线的经济意义

(1)它对有效组合的期望收益率和风险之间的关系提供了一个完整的描述。

(2)有效组合的期望收益率包括:无风险收益率RF,即时间价值,也就是放弃当期消费的补偿;另一部分为风险溢价,是对承担风险σp的补偿,与承担的风险大小成正比。其中,系数代表了对单位风险的补偿,称为“风险的价格”。

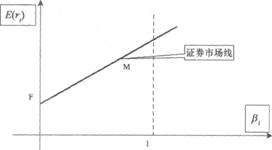

三、证券市场线

1.定义:表示任意单只证券或任意证券组合的收益与风险之间关系的曲线。

2.方程:

3.证券市场线的图形

4.券市场线的经济意义

(1)它对任意证券或组合的期望收益率和风险之间的关系提供了一个完整的描述。

(2)任意证券或组合的期望收益率包括:无风险收益率Rp,即时间价值,也就是放弃当期消费的补偿;另一部分为风险溢价,是对承担风险的补偿,与承担的风险βi大小成正比。其中[E(R)-RF]代表了对单位风险的补偿,通常称为“风险的价格”。

5.贝塔系数βi的含义和运用

(1)贝塔系数的含义:

①它反映了证券或证券组合对市场方差的贡献率,因为单个证券的贝塔值的加权总和就是l,即单个证券的协方差之和为市场组合的方差;

②它反映了单只证券或组合的收益水平对市场平均收益水平变化的敏感性;

③贝塔系数是衡量证券承担系统性风险水平的指数,因为按照特征线方程,证券风险分成系统性风险和非系统性风险。

(2)贝塔系数的运用:

①证券选择:在估值优势相差不大的情况下,牛市中通常选择贝塔值较大的股票,熊市中常选择贝塔值较小的;

②风险控制:控制贝塔值较大的股票比例,利用贝塔值控制对冲交易的衍生证券头寸,比如股指期货的套期保值;

③业绩评价:评价组合业绩是基于风险调整后的收益进行考量,既要考虑收益,更要考虑其风险大小。