ETF的特点

ETF的特点相关课程

ETF的特点考点解析

ETF的特点考点解析

ETF的特点介绍

ETF的特点介绍

1.被动操作的指数基金,采取完全复制或抽样复制。

2.独特的实物申购、赎回机制

实物申购、赎回机制,是指投资者向基金管理公司申购ETF,需要拿这只ETF指定的一篮子股票来换取;赎回时得到的不是现金,而是相应的一篮子证券或商品,如果想变现,需要再卖出这些证券或商品。

3.实行一级市场与二级市场并存的交易制度

(1)在一级市场上,只有资金达到一定规模的投资者(基金份额通常要求在30万份、50万份甚至100万份以上)可以随时在交易时间内进行以股票换份额(申购)、以份额换股票(赎回)的交易,中小投资者被排斥在一级市场之外。

(2)在二级市场上,ETF与普通股票一样在市场挂牌交易。

ETF被动投资的特点指的是哪些?

ETF交易灵活的特点指的是哪些?

ETF分散投资的特点指的是哪些?

ETF透明度高的特点指的是哪些?

ETF还有哪些其他特点?

ETF的特点考点试题

Ⅰ.主动操作的指数基金

Ⅱ.独特的实物申购、赎回机制

Ⅲ.实行一级市场与二级市场并存的交易制度

Ⅳ.被动操作的指数基金

Ⅰ.主动操作的指数基金

Ⅱ.独特的实物申购、赎回机制

Ⅲ.实行一级市场与二级市场并存的交易制度

Ⅳ.被动操作的指数基金

Ⅰ 被动操作指数基金

Ⅱ 独特的实物申购、赎回机制

Ⅲ 实行一级市场与二级市场并存的交易制度

Ⅳ 1天提供1次基金净值报价

大咖讲解:ETF的特点

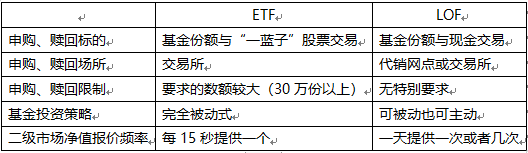

ETF与LOF的区别

1.申购、赎回的标的不同。ETF与投资者交换的是基金份额与一篮子证券或商品;LOF的申购、赎回的是基金份额与现金的对价。

2.申购、赎回的场所不同。ETF的申购、赎回通过交易所进行;LOF的申购、赎回既可以在代销网点进行,也可以在交易所进行。

3.对申购、赎回限制不同。只有资金在一定规模以上的投资者(基金份额通常要求在30万份以上)才能参与ETF一级市场的申购、赎回交易;LOF在申购、赎回上没有特别要求。

4.基金投资策略不同。ETF通常采用完全被动式管理方法,以拟合某一指数为目标;LOF则是普通的开放式基金增加了交易所的交易方式,它可以是指数基金,也可以是主动管理型基金。

5.在二级市场的净值报价上,ETF每15秒提供一个基金份额参考净值(IOPV)报价;LOF的净值报价频率要比ETF低,通常1天只提供1次或几次基金净值报价。

ETF联接基金

(1)概念

ETF联接基金是将绝对部分基金财产投资于某一ETF、密切跟踪标的指数表现、可以在场外(银行渠道等)申购赎回的基金。

(2)ETF联接基金的主要特征

①联接基金和ETF是同一法律实体的两个不同部分,联接基金处于从属地位。

②联接基金主要是为银行和互联网公司平台的中小投资者申购ETF打开了通道。

③联接基金可以提供目前ETF基金不具备的定期定额投资等方式来介入ETF基金的运作。

④联接基金的目的不在于套利,而是通过把场外渠道的资金引进来,做大指数基金的规模,推动指数化投资。

⑤联接基金是一种特殊的基金中基金(FOF),ETF联接基金持有目标ETF的市值不得低于该联接基金资产净值的90%。

(3)2009年9月,我国最早的两只联接基金——华安上证180ETF联接基金和交银180治理ETF联接基金成立。

ETF的套利交易

目前我国的股票市场和ETF基金的二级市场均实行的是T+1交易机制,也就是说当天买入的股票或ETF份额都要在次日才能卖出,但一二级市场间却可以实现T+0交易。

交易所规定,申购的ETF基金当天可以在二级市场上出售;通过ETF基金赎回的一篮子股票当天也可以在二级市场上出售。当二级市场的折溢价达到一定水平,就形成了ETF套利的机会。

交易所每15秒计算并公告一次IOPV(Indicative Optimized Portfolio Value)值,作为对ETF基金份额净值的估计。

当二级市场价格大于IOPV时,投资者就可以进行溢价套利,也就是现在二级市场购买成分股,并在一级市场申购ETF份额,同时把ETF份额二级市场实时卖出;当二级市场价格低于IOPV时,投资者就可以进行折价套利,也就是在二级市场买入ETF份额并在一级市场实时赎回,同时,在二级市场上卖出成分股。只要差价大于交易成本,那么投资者就能获得正套利收益。

ETF的类型

(1)根据ETF跟踪某一标的市场指数的不同:股票型ETF、债券型ETF、商品型ETF等。

(2)根据复制方法不同:完全复制型ETF、抽样复制型ETF。

相关知识点pdf资料

一文掌握!基金法律法规考点:金融资产与资产管理行业

快速掌握!基金法规第3章重要考点:货币市场基金

快速掌握!基金法规第3章重要考点:债券基金

快速掌握!基金法规第3章重要考点:股票基金

快速掌握!基金法规第3章考点:证券投资基金的分类

快速掌握!基金法规第2章考点:我国证券投资基金业的发展历程

快速掌握!基金法规第2章考点:信托法原理、信托的特征和功能

一文掌握!基金法律法规考点:合规风险

一文掌握!基金法律法规考点:基金职业道德

一表总结!2024年《基金法律法规》基金定期公告信息披露的相关规定

超有料~直接看内容!2023年6月基金《法律法规》考情分析出炉

快速掌握!基金法规第3章重要考点:交易型开放式指数基金(ETF)

快速掌握!基金法规第3章重要考点:QDII基金

快速掌握!基金法规第3章重要考点:分级基金、基金中基金

快速掌握!基金法规第4章重要考点:基金监管概述

考情分析来啦!5月基金法律法规分值分布+考试难易情况揭秘