债券的估值方法

债券的估值方法相关课程

债券的估值方法考点解析

债券的估值方法考点解析

债券的估值方法介绍

债券的估值方法介绍

1.统一公债估值法

统一公债是一种没有到期日的特殊债券。

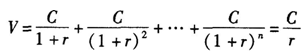

其内在价值的计算公式为:

2.零息债券估值法

零息债券是一种以低于面值的贴现方式发行,不支付利息,到期按债券面值偿还的债券。投资者的利息收入是债券发行价格与面值之间的差额。

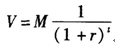

其内在价值的计算公式为:

式中,V表示零息债券的内在价值;M表示面值;r表示年化市场利率;t表示债券到期时间,单位是年。

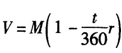

而多数零息债券期限小于一年,因此上述公式可调整为:

式中:V表示贴现债券的内在价值;单位是天。

3.固定利率债券估值法

固定利率债券是一种按照票面金额计算利息,票面上附有(也可不附有)作为定期支付利息凭证的期票的债券。投资者不仅可以在债券期满时收回本金(面值),而且可以定期获得固定的利息收入。

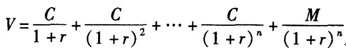

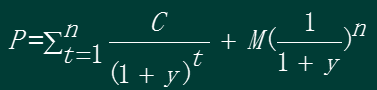

其内在价值公式如下:

式中:V表示固定利率债券的内在价值;C表示每期支付的利息;M表示面值;r表示市场利率;n表示债券到期时间。

相关知识点pdf资料

难度提升!2025年11月证券投资基金考情分析来啦~附章节重点

904.81KB

下载

超多原题!11月基金科目二《证券投资基金基础知识》考情分析来啦~

3.87MB

下载

一文掌握!2024证券投资基金基础重要考点:资本结构概述

353.97KB

下载

考情分析来啦!5月证券投资基金基础分值分布+考试难易情况揭秘

829.61KB

下载

快围观!2023年12月证券投资基金考试难度、考核重点分析来啦

638.31KB

下载

抢先看!2月基金从业《证券投资基金基础知识》考情分析

1.16MB

下载

大部分“似曾相识”!6月基金《基础知识》考题灵活,覆盖率广~

702.27KB

下载

一文掌握!证券投资基金基础高频考点:权益投资

190.10KB

下载

一文掌握!证券投资基金基础重要考点:权证的分类和基本要素

169.11KB

下载

一文掌握!证券投资基金基础重要考点:三大财务报表

172.05KB

下载

一文掌握!证券投资基金基础重要考点:财务比率分析

190.04KB

下载

一文掌握!证券投资基金基础重要考点:货币的时间价值与利率

187.42KB

下载债券的估值方法考点试题

正确答案: D

答案解析: 零息债券在期间不支付利息,而在到期日一次性支付利息和本金,一般其值为债券面值。D错误:零息债券以低于面值的价格发行,到期日支付的面值和发行时价格的差额即为投资者的收益。

正确答案: C

答案解析:

内在价值=100÷(1+2.5%)3=92.86(元)。

正确答案: C

答案解析: 零息债券内在价值的一般公式为:V=M/(1+r)^t=100/(1+2.5%)^3≈92.86元。

大咖讲解:债券的估值方法

利率期限结构和信用利差

利率的期限结构,即零息债券的到期收益率与期限的关系可以用一条曲线来表示,如水平线、向上倾斜和向下倾斜的曲线。甚至还可能出现更复杂的收益率曲线,即债券收益率曲线是上述部分或全部收益率曲线的组合。收益率曲线的变化本质上体现了债券的到期收益率与期限之间的关系,即债券的短期利率和长期利率表现的差异性。

利率期限结构的理论包括预期假说、市场分割理论、流动性偏好假说。

信用利差也称为质量利差,是指除了信用等级不同,其他所有方面都相同的两种债券收益率之间的差额,它代表了仅仅用于补偿信用风险而增加的收益率。

信用利差=贷款或证券收益-相应的无风险证券的收益

债券的久期和凸性

1.麦考利久期又称为存续期,是指债券的平均到期时间,从现值角度度量了债券现金流的加权平均年限,即债券投资者收回其全部本金和利息的平均时间。

2.零息债券麦考利久期等于期限。

3.麦考利久期公式:Dmac=-(△P/△y)(1+y)/p。

修正的麦考利久期等于麦考利久期除以(1+y),即:

债券的收益率

1.当期收益率

又称当前收益率,是债券的年利息收入与当前的债券市场价格的比率。

计算公式为:I=C/P 其中,I表示当期收益率,C表示年息票利息,P表示债券市场价格。

2.到期收益率

(1)债券获得的未来现金流现值等于债券当前市价的贴现率

(2)相当于投资者按照当前市场价格购买并且一直持有至到期可获得的年平均收益率

两个重要假设:①投资者持有至到期;②利息再投资收益率不变。

计算公式:

,其中:P表示债券市场价格,C表示每期支付的利息,n表示时期数,M表示债券面值。

,其中:P表示债券市场价格,C表示每期支付的利息,n表示时期数,M表示债券面值。

拒绝盲目备考,加学习群领资料共同进步!

师资团队

-

免费听

赵聪

AFP持证人,经济师

主讲:证券投资基金基础知识,中级个人理财

原某985高校金融讲师,CFP持证人, 中国工商银行、中信银行、中国人寿保险公司、中泰证券、中国邮政集团等多家机构特聘内训讲师。

免费听

王佳荣

金融圈达人

主讲:金融市场基础知识,期货基础知识,基金法律法规,中级金融

从事金融类考试培训多年,知名金融培训师、金融机构中层管理、清华大学出版社金融教材副主编、上海人才培训市场促进中心特聘讲师。人称金融类培训界的“一哥”。

-

免费听

李楠

多家银行内训讲师

主讲:私募股权投资基金基础知识,中级银行管理,初级银行管理,上岗实训

233网校签约网课老师,专业从事AFP/CFP、银行从业、基金从业、中级经济师、银行校园招聘等课程的研究和授课,曾在四大行及华夏银行、天津银行、渤海银行等机进行金融类培训工作。

免费听

赵聪

AFP持证人,经济师

主讲:证券投资基金基础知识,中级个人理财

原某985高校金融讲师,CFP持证人, 中国工商银行、中信银行、中国人寿保险公司、中泰证券、中国邮政集团等多家机构特聘内训讲师。

专业智能,高效提分

章节练习

章节专项突破

进入做题

精选试题

省时高效精选

进入做题

模拟考场

海量题免费做

进入做题

考前点题

高效锁分72小时

进入做题

每日一练

每天进步一点点

进入做题

历年真题

真题实战演练

进入做题

易错题

精选高频易错题

进入做题

模考大赛

同场闯关做题

进入做题

APP刷题神器

模考大赛

考点打卡

做题闯关

扫描二维码 下载233网校APP刷题

互动交流

微信扫码关注公众号

获取更多考试资料