81.在现货市场供求稳定的情况下,该企业点价的合理时机是()。

A.期货价格反弹至高位

B.期货价格下跌至低位

C.基差由强走弱时

D.基差由弱走强时

答案:BD

试题解析:由于该题中点价方也是现货买方,当期货价格下跌或基差走强时对点

价方有利。

某油脂贸易公司从马来西亚进口棕榈油转销国内市场。为防止库存棕榈油价格下

跌对公司经营造成不利影响,经过慎重决策,公司制定了对棕榈油库存进行卖出

保值策略。根据该情境,回答以下四题。

82.假设4月15日棕榈油现货市场价格为5550元/吨,当天公司剩余库存20000

吨,运输在途10000吨(5月初到港),已签订采购合同10000吨(5月底前到货),

并已签订销售合同8000吨(5月底前出库)。则至5月底前,该企业的库存风

险水平(即风险敞口)为()吨。

A.20000

第25页/共31页

B.30000

C.32000

D.38000

答案:C

试题解析:计算公式:风险敞口=期末库存水平+(当期采购量—当期销售量)

=20000+(10000+10000-8000)=32000吨

83.假设该企业将套保比例定为风险敞口的80%,并在4月16日以5590元/吨的

价格在期货市场棕榈油9月合约上进行卖出套保。并初步决定在5月31日结束

套保(共计45天)假设棕榈油期货保证金率为13%,一年期贷款基准利率5.6%,

期货交易手续费(单边)5元/手。则该企业参与期货交易全过程的成本核算约

为()万元。

A.1860

B.1875

C.2006

D.2020

答案:B

试题解析:32000×80%/10×5+5590×13%×32000×80%(1+45/365×5.6%)

=1874.5万元

84.假设6月16日和7月8日该贸易商分两次在现货市场上,以5450元/吨卖

出20000吨和以5400元/吨卖出全部剩余棕榈油库存,则最终库存现货跌价损失

为()万元。

A.180

B.200

C.380

D.400

答案:C

试题解析:现货跌价损失:(5550—5450)×20000+(5550—5400)×12000=380

万元

85.假设贸易商最终延长了套期保值交易,实际上是在6月16日和7月8日在

期货市场上分别买入平仓16000吨和9600吨的9月棕榈油期货合约,结束套保。

平仓价分别为5500元/吨和5450元/吨,全部费用大概合计约15万元。经过套

期保值交易后,贸易商的结果是()。

A.期货与现货市场盈亏冲抵,略有盈利

B.期货与现货市场盈亏冲抵,仍有损失

C.期货与现货市场盈亏冲抵,正好为0

第26页/共31页

D.达到了公司预期的完全套保的目的

答案:B

试题解析:期货市场平仓盈利:(5590—5500)×16000+(5590-5450)×9600

—15=263.4万元;而现货跌价损失为380万元,故选择B。

某基金现有资产为40亿元,修正久期为7.5;负债为50亿元,修正久期为5.6。

国债期货(面值为100万元)的当前价格为98.6,最便宜对可交割债券(CTD)

的修正久期为6.2,转换因子为1.1。据此回答以下三个问题。

86.根据久期缺口=资产久期–负债久期×负债/资产,该基金当前的久期缺口是

()。

A.0.5

B.1.0

C.1.5

D.2.0

答案:A

试题解析:久期缺口=7.5-5.6×50/40=0.5。

87.该基金面临的风险是()。

A.利率上涨,资产减值

B.利率下跌,资产减值

C.利率上涨,负债减值

D.利率下跌,负债减值

答案:A

试题解析:该基金久期缺口为0.5,资产受利率影响更大,利率上升时资产减值。

88.为对冲风险,该基金需要交易()手国债期货。

A.380

B.327

C.297

D.5312

答案:B

试题解析:需要卖出国债期货手数=0.5×40亿/(98.6×6.2×10000)=327.16。

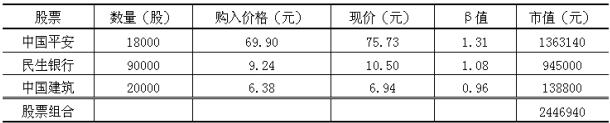

投资者持有如下表所示的股票组合:

假设投资者计划对该股票组合进行套期保值。套期保值期限为1个月。根据上述

信息回答以下四题。

89.最适于对上述股票组合进行套期保值的期货品种是()。

A.上证50指数期货

B.沪深300指数期货

C.中证500指数期货

D.上证180指数期货

答案:A

试题解析:三个股票都属于上证50的成份股,相对而言与上证50指数的走势

吻合度最高。沪深300指数也包含这些成份股,但是沪深300的成份股较多,

题目中的这些股票的权重相对较低,导致其与沪深300指数走势的吻合度不如

上证50的高。进行套期保值,应该选择相关度最高的标的。

90.上述股票组合的β值是()。

A.1.117

B.1.201

C.1.094

D.1.258

答案:B

试题解析:组合β=(1.31×1363140+1.08×945000+0.96×138800)/(1363140+

945000+138800)=1.201