我国现行税法法律制度

我国现行税法法律制度相关课程

我国现行税法法律制度考点解析

我国现行税法法律制度考点解析

我国现行税法法律制度介绍

我国现行税法法律制度介绍

我国现行税收法律制度由18个税种组成,按其性质和作用大致为分以下5类。

|

分类 |

类别内容 |

|

货物和劳务税类 |

包括增值税、消费税和关税 |

|

所得税类 |

包括企业所得税、个人所得税 |

|

财产税类 |

包括房产税、契税、车船税 |

|

资源税类 |

包括资源税、城镇土地使用税、耕地占用税、土地增值税 |

|

行为目的税类 |

包括环境保护税、印花税、城市维护建设税、车辆购置税、烟叶税、船舶吨税 |

相关知识点pdf资料

2024年中级经济师《经济基础》经典母题汇总:第十二章

266.51KB

下载

2024年中级经济师《经济基础》经典母题汇总:第十一章

260.02KB

下载

2024年中级经济师《经济基础》经典母题汇总:第十章

277.29KB

下载

2024年中级经济师《经济基础》经典母题汇总:第九章

294.13KB

下载

2024年中级经济师《经济基础》经典母题汇总:第八章

238.08KB

下载

2024年中级经济师《经济基础》经典母题汇总:第七章

273.65KB

下载

2024年中级经济师《经济基础》经典母题汇总:第六章

233.89KB

下载

2024年中级经济师《经济基础》经典母题汇总:第五章

346.95KB

下载

2024年中级经济师《经济基础》经典母题汇总:第三章

324.80KB

下载

2024年中级经济师《经济基础》经典母题汇总:第四章

382.40KB

下载

2024年中级经济师《经济基础》经典母题汇总:第一章

309.08KB

下载

2024年中级经济师《经济基础》经典母题汇总:第二章

567.76KB

下载

我国现行税收法律制度依据是什么?

我国的税收法律由谁制定的?

我国现行税收的具体税种有哪些?

我国现行税法法律制度考点试题

正确答案: A

答察解析: 行为目的税是指以纳税人的某些特定行为为征税对象的一类税,如印花税等。资源税是指对从事资源开发的单位和个人征收的一类税,如城镇土地使用税等。

选项A说法错误。

从量税是指以课税对象的数量、重量、容量或体积为计税依据的税收,如我国消费税中的啤酒、汽油、柴油等项目。

选项B说法正确。

价内税是指税款构成商品或劳务价格组成部分的税收,如我国现行的消费税。

价外税是指税款作为商品或劳务价格以外附加的税收,如我国现行的增值税等。选项C说法错误。

直接税是指由纳税人直接负担税负、不发生税负转嫁关系的税收,如所得税和财产税。间接税是指纳税人能将税负转嫁给他人负担的税收,如消费税和增值税。选项D说法错误。

中央税是指中央管辖课征并支配的税种,如目前我国的消费税、关税。地方税是指由地方管辖课征并支配的税种,如目前我国的契税、房产税、耕地占用税、土地增值税、城镇土地使用税、车船税等。中央和地方共享税是指属于中央政府与地方政府共同享有并按照一定比例分成的税种,如增值税、企业所得税、个人所得税等。选项E说法错误。

正确答案: C

答察解析: 按课税对象的不同,主要分为所得税(个人所得税和企业所得税)、货物和劳务税(增值税、消费税和关税)、财产税(房产税、契税和车船税)、资源税(城镇土地使用税)、行为目的税(印花税)等。选项A错误。

按计量课税对象的标准不同,划分为从价税(增值税、所得税)和从量税(我国消费税中的啤酒、汽油、柴油等)。

从量税是指以课税对象的数量、重量、容量或体积为计税依据的税收。选项B错误。

按税收与价格的关系,划分为价内税(消费税)和价外税(增值税)。选项C正确。

按税负能否转嫁,划分为直接税(所得税和财产税)和间接税(增值税、消费税、关税等)。选项D正确。

按税收管理权限和使用权限,划分为中央税(消费税、关税)、地方税(契税、房产税、耕地占用税、土地增值税、城镇土地使用税、车船税等)、中央和地方共享税(增值税、企业所得税、个人所得税等)。选项E错误。

正确答案: A

答察解析: 全国人民代表大会和全国人民代表大会常务委员会制定的税收法律,如《中华人民共和国税收征收管理法》《中华人民共和国企业所得税法》《中华人民共和国个人所得税法 》《中华人民共和国车船税法》《中华人民共和国环境保护税法 》《中华人民共和国烟叶税法》《中华人民共和国船舶吨税法》《中华人民共和国耕地占用税法》《中华人民共和国车辆购置税法 》《中华人民共和国资源税法 》《中华人民共和国契税法 》《中华人民共和国城市维护建设税法》等。

正确答案: B

答察解析: 选项A属于;行为税是指对某些特定经济行为开征的税,目的是贯彻国家政策,目前我国行为税类包括印花税、城市维护建设税等。

选项BE不属于;属于货物和劳务税(与增值税、关税并列)

选项C不属于;属于财产税类(与契税、车船税并列)

选项D不属于;属于所得税类(与个人所得税并列)

大咖讲解:我国现行税法法律制度

税制要素

税制要素:指构成一国税收制度的主要因素,具体包括纳税人、课税对象、税率、纳税环节、纳税期限、减税和免税、违章处理、纳税地点等。其中,纳税人、课税对象和税率是税制的基本要素。

|

要素 |

内容 |

|

|

纳税人 |

(1)纳税人:即纳税主体,是指直接负有纳税义务的单位和个人。(自然人或法人) (2)负税人:最终负担税款的单位和个人。 (3)扣缴义务人:指法律、行政法规规定负有代扣代缴、代收代缴税款义务的单位和个人。 它的义务由法律基于行政便宜主义而设定,为法定义务。 |

|

|

扣缴义务人的类型:①各种类型的企业;②机关、社会团体、民办非企业单位、部队、学校和其他单位;③个体工商户、个人合伙经营者和其他自然人。 ③只是负有代为扣税并缴纳税款法定职责的义务人。 |

||

|

课税对象 |

(1)课税对象:即征税客体,是指税法规定的征税的目的物。 (2)税源:即税收的经济来源或最终出处。税源总是以收入的形式存在的。 (3)税目:即税法规定的课税对象的具体项目,是对课税对象的具体划分,反映具体的征税范围,代表征税的广度。 (4)计税依据(或课税标准):指计算应纳税额的依据,它规定了如何确定和度量课税对象,以便计算税基。 主要的计税依据:计税金额(从价税)和计税数量(从量税)。 |

|

|

税率 |

税率:指税法规定的应征税额与课税对象之间的比例,是计算应征税额的标准,是税收制度的中心环节。税率的高低,体现着征税的深度。 应征税额=课税对象×税率。 |

|

|

(1)比例税率 |

指对于同一课税对象,不论其数量大小都按同一比例征税的一种税率制度。 包括:单一比例税率和差别比例税率(产品差别比例税率、行业差别比例税率、地区差别比例税率和幅度差别比例税率) |

|

|

(2)定额税率 |

(固定税额)按课税对象的一定计量单位规定固定税额,而不是规定征收比例的一种税率制度。以绝对金额表示,一般适用于从量计征的税种。 |

|

|

(3)累进(退)税率 |

全额累进税率:对课税对象的全部数额都按与之相应的税率计算税额。 超额累进税率:把课税对象按数额大小划分为若干等级,每个等级由低到高规定相应的税率,每个等级分别按该等级的税率计征。 |

|

|

纳税环节 |

在国民收入与支出环流的过程中,按照税法规定应当缴纳税款的环节。 |

|

|

纳税期限 |

指税法规定的纳税人发生纳税义务后向国家缴纳税款的期限。 |

|

|

减税和免税 |

减税和免税:指税法对某些纳税人或课税对象给予鼓励和照顾的一种特殊规定。 ①减税:指对应纳税额少征一部分税款; ②免税:指对应纳税额全部免征。 |

|

|

违章处理 |

指税务机关对纳税人违反税法的行为采取的处罚性措施。税收强制性特征的体现。 |

|

|

纳税地点 |

指纳税人应当缴纳税款的地点。一般来说,纳税地点和纳税义务发生地是一致的。但在某些特殊情况下,纳税地点和纳税义务发生地不一致。 |

|

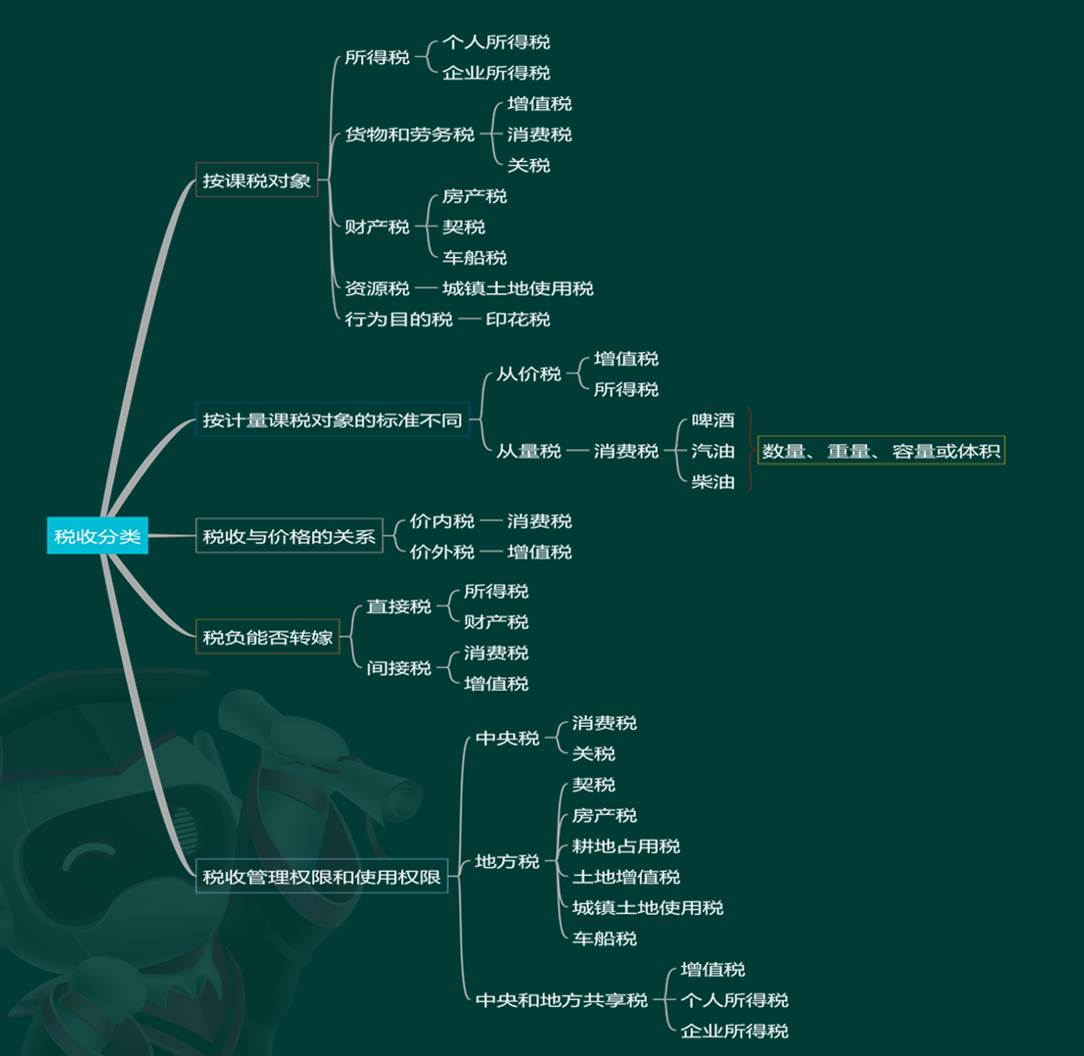

税收分类

|

分类依据 |

类别 |

|

课税对象不同 |

货物和劳务税:以商品流转额和非商品流转额为征税对象的税种,如增值税、消费税和关税。 |

|

所得税:以纳税人的所得额为课税对象的税收,包括个人所得税和企业所得税。 |

|

|

财产税:以各种财产(包括动产和不动产)为课税对象的税收,如房产税、车船税、契税等。 |

|

|

资源税:对从事资源开发的单位和个人征收的一类税,目前我国资源税类包括资源税和土地使用税等。 |

|

|

行为目的税:是指以纳税人的某些特定行为为征税对象,包括印花税等。 |

|

|

计量课税对象的 标准不同 |

从价税:以课税对象的价格为计税依据的税收,如增值税、所得税等。 |

|

从量税:以课税对象的数量、重量、容量或体积为计税依据的税收,如消费税中的啤酒、汽油、柴油等项目。 |

|

|

税收与价格的 关系 |

价内税:税款构成商品或劳务价格组成部分的税收,如消费税。 |

|

价外税:指税款作为商品或劳务价格以外附加的税收。 (增值税在零售以前各环节采取价外税,在零售环节采取价内税。) |

|

|

税负能否转嫁 |

直接税:指由纳税人直接负担税负,不发生税负转嫁关系的税收,即纳税人就是负税人,如所得税、财产税。 |

|

间接税:指纳税人能将税负转嫁给他人负担的税收,即纳税人与负税人不一致,如各种流转税。 |

|

|

税收管理权限和 使用权限 |

中央税:由中央管辖课征并支配的税种,如消费税、关税。 |

|

地方税:由地方管辖课征并支配的税种,如契税、房产税、耕地占用税、土地增值税、城镇土地使用税、车船税等。 |

|

|

中央和地方共享税:指属于中央政府和地方政府共同享有并按照一定比例分成的税种,如增值税、企业所得税、个人所得税。 |

纳税人

|

要素 |

内容 |

|

|

纳税人 |

(1)纳税人:即纳税主体,是指直接负有纳税义务的单位和个人。(自然人或法人) (2)负税人:最终负担税款的单位和个人。 (3)扣缴义务人:指法律、行政法规规定负有代扣代缴、代收代缴税款义务的单位和个人。 它的义务由法律基于行政便宜主义而设定,为法定义务。 |

|

|

扣缴义务人的类型:①各种类型的企业;②机关、社会团体、民办非企业单位、部队、学校和其他单位;③个体工商户、个人合伙经营者和其他自然人。 ③只是负有代为扣税并缴纳税款法定职责的义务人。 |

||

课税对象

|

要素 |

内容 |

|

|

课税对象 |

(1)课税对象:即征税客体,是指税法规定的征税的目的物。 (2)税源:即税收的经济来源或最终出处。税源总是以收入的形式存在的。 (3)税目:即税法规定的课税对象的具体项目,是对课税对象的具体划分,反映具体的征税范围,代表征税的广度。 (4)计税依据(或课税标准):指计算应纳税额的依据,它规定了如何确定和度量课税对象,以便计算税基。 主要的计税依据:计税金额(从价税)和计税数量(从量税)。 |

|

税率

|

要素 |

内容 |

|

|

税率 |

税率:指税法规定的应征税额与课税对象之间的比例,是计算应征税额的标准,是税收制度的中心环节。税率的高低,体现着征税的深度。 应征税额=课税对象×税率。 |

|

|

(1)比例税率 |

指对于同一课税对象,不论其数量大小都按同一比例征税的一种税率制度。 包括:单一比例税率和差别比例税率(产品差别比例税率、行业差别比例税率、地区差别比例税率和幅度差别比例税率) |

|

|

(2)定额税率 |

(固定税额)按课税对象的一定计量单位规定固定税额,而不是规定征收比例的一种税率制度。以绝对金额表示,一般适用于从量计征的税种。 |

|

|

(3)累进(退)税率 |

全额累进税率:对课税对象的全部数额都按与之相应的税率计算税额。 超额累进税率:把课税对象按数额大小划分为若干等级,每个等级由低到高规定相应的税率,每个等级分别按该等级的税率计征。 |

|

纳税环节、期限、减税和免税、违章处理、纳税地点

|

要素 |

内容 |

|

|

纳税环节 |

在国民收入与支出环流的过程中,按照税法规定应当缴纳税款的环节。 |

|

|

纳税期限 |

指税法规定的纳税人发生纳税义务后向国家缴纳税款的期限。 |

|

|

减税和免税 |

减税和免税:指税法对某些纳税人或课税对象给予鼓励和照顾的一种特殊规定。 ①减税:指对应纳税额少征一部分税款; ②免税:指对应纳税额全部免征。 |

|

|

违章处理 |

指税务机关对纳税人违反税法的行为采取的处罚性措施。税收强制性特征的体现。 |

|

|

纳税地点 |

指纳税人应当缴纳税款的地点。一般来说,纳税地点和纳税义务发生地是一致的。但在某些特殊情况下,纳税地点和纳税义务发生地不一致。 |

|

税制要素-概述

税制要素:指构成一国税收制度的主要因素,具体包括纳税人、课税对象、税率、纳税环节、纳税期限、减税和免税、违章处理、纳税地点等。其中,纳税人、课税对象和税率是税制的基本要素。

拒绝盲目备考,加学习群领资料共同进步!

师资团队

-

免费听

槐俊升

应试性强,讲的细,效果好

主讲:中级金融,中级经济基础知识

经济师大神级培训讲师,学员口中YYDS的经济师老师,母题班研究者,培训经验十余年

免费听

葛广宇

记忆魔术师

主讲:初级会计实务,中级财务管理,财务成本管理,中级经济基础知识,初级经济基础知识

副教授,管理学(会计学方向)博士在读、注册会计师,会计师职称。擅长以案例、关键词导向式的教学方法,归纳总结关联考点考点,讲解细致,适合零基础考生,学员称其为“记忆魔术师”。

-

免费听

郑伟

经济学男神

主讲:中级工商管理,高级经济实务工商管理

德国科隆大学经济学博士,就职于北京外国语大学国际教育学院,双语经济学教师。本人学识渊博,底蕴深厚。课堂富有激情,能带动学员学习思维,幽默风趣的大叔型魅力男神。

免费听

王鑫鑫

资深人力资源管理专家

主讲:中级人力资源管理

山东大学MBA,多年从事人力资源管理师一级培训,丰富专业实践教学经验。

-

免费听

徐雨光

授课专业,易理解,举例形象

主讲:初级个人理财,中级金融

美国经济学硕士。任职于某高校金融系,主要教学及研究方向为投资理财,教学经验丰富,专业功底深厚,对热点考点把握准确,讲课生动有趣,深入浅出。

免费听

陈肖

主讲:中级人力资源管理

中国人民大学硕士、中级经济师、曾就职于500强企业从事管理相关工作。

专业智能,高效提分

章节练习

章节专项突破

进入做题

精选试题

省时高效精选

进入做题

模拟考场

海量题免费做

进入做题

考前点题

高效锁分72小时

进入做题

每日一练

每天进步一点点

进入做题

历年真题

真题实战演练

进入做题

易错题

精选高频易错题

进入做题

模考大赛

同场闯关做题

进入做题

APP刷题神器

模考大赛

考点打卡

做题闯关

扫描二维码 下载233网校APP刷题

互动交流

微信扫码关注公众号

获取更多考试资料