二、税率、计税依据和应纳税额的计算

(一)税率

我国现行房产税采用的是比例税率。由于房产税的计税依据分为从价计征和从租计征两种形式,所以房产税的税率也分为两种:

1.从价计征的房产税,税率为1.2%。

2.从租计征的房产税,税率为12%,但对个

人按市场价格出租的居民住房,不区分用途,可暂减按4%的税率征收房产税。

(二)计税依据

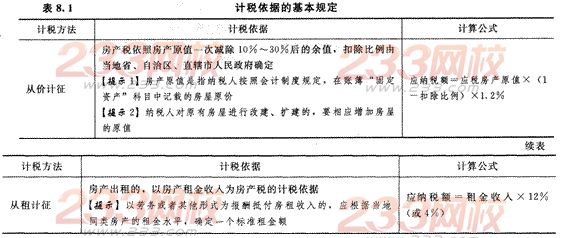

1.基本规定(★★★)

房产税的计税依据是房产的计税价值或房产的租金收入。具体的规定见表8.1。

【例题3·单选题】纳税人出租的房屋,如承租人以劳务或者其他形式为报酬抵付房租收入的.应( )计征房产税。

A.根据出租房屋的原值减去10%~30%后的余值,实行从价计征

B.根据当地同类房产的租金水平确定一个租金标准,实行从租计征

C.由税务机关核定应纳税额

D.纳税人可以根据以往的租金收入申报,从租计征

【答案】B

【解析】以劳务或者其他形式为报酬抵付房租收入的,应根据当地同类房产的租金水平,确定一个标准租金额。

2.特殊规定

(1)房屋原值的口径问题,税法明确,凡以房屋为载体,不可随意移动的附属设备和配套设施,都应计人房产原值,计征房产税。

(2)对按照房产原值计税的房产,无论会计上如何核算。房产原值均应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计人房产原值的地价。

(3)对投资联营的房产,在计征房产税时应区别对待。对于以房产投资联营,参与投资利润分红,共担风险的,按房产余值为依据计征房产税;对以房产投资联营,收取固定收入,不承担联营风险的,实际是以联营名义取得房产租金,按租金收入计征房产税。

【例题4·多选题】下列关于房产投资的房产税的说法正确的有( )。

A.房产联营投资,不承担经营风险,只收取固定收入,投资方以固定收入为租金收入,从租计征房产税

B.以房产联营投资.共担经营风险的,被投资方按房产余值为计税依据计征房产税

C.以房产联营投资,共担经营风险的,投资方不再计征房产税

D.以房产联营投资,不共担经营风险的.投资方按房产余值为计税依据计征房产税

【答案】ABC

【解析】以房产联营投资的,房产税计税依据应区别对待:以房产联营投资,共担经营风险的,按房产余值为计税依据计征房产税;以房产联营投资,不承担经营风险,只收取固定收入的。实际是以联营名义取得房产租金,因此应由投资方按租金收入计征房产税;对于成立有限公司的,房产应当过户到新公司的名下,故投资方不再缴纳房产税。

(4)对融资租赁的房产,在计征房产税时应以房产余值计算征收。融资租赁的房产,由承租人自融资租赁合同约定开始日的次月起依照房产余值缴纳房产税。合同未约定开始日的,由承租人自合同签订的次月起依照房产余值缴纳房产税。

【例题5·单选题】对融资租赁房屋的情况,在计征房产税时,应该( )为计税依据。

A.免于征税

B.以房产租金

C.以房产余值

D.以房产原值

答案:C

【解析】对融资租赁房屋的情况,由于租赁费包括购进房屋的价款、手续费、借款利息等,与一般房屋出租的“租金”内涵不同,且租赁期满后,当承租方偿还最后一笔租赁费时,房屋产权一般都转移到承租方,实际上是一种变相的分期付款购买固定资产的形式,所以在计征房产税时应以房产余值计算征收。

(5)房屋附属设备和配套设施的计税规定。①凡以房屋为载体,不可随意移动的附属设备和配套设施,如给排水、采暖、消防、中央空调、电气及智能化楼宇设备等,无论在会计核算中是否单独记账与核算,都应计入房产原值,计征房产税。②对于更换房屋附属设备和配套设施的,在将其价值计人房产原值时,可扣减原来相应设备和设施的价值;对附属设备和配套设施中易损坏、需要经常更换的零配件,更新后不再计入房产原值。

(6)居民住宅区内业主共有的经营性房产缴纳房产税。从方便征管角度出发,税法明确为由实际经营(包括自营和出租)的代管人或使用人缴纳房产税。

(7)凡在房产税征收范围内的具备房屋功能的地下建筑,包括与地上房屋相连的地下建筑以及完全建在地面以下的建筑、地下人防设施等,均应当依照有关规定征收房产税。

上述具备房屋功能的地下建筑是指有屋面和维护结构,能够遮风避雨,可供人们在其中生产、经营、工作、学习、娱乐、居住或储藏物资的场所。自用的地下建筑,按以下方式计税:

①工业用途房产,以房屋原价的50%~60%作为应税房产原值。

应纳房产税的税额=应税房产原值×[1-(10%-30%)]×1.2%

②商业和其他用途房产,以房屋原价的70%~80%作为应税房产原值。

应纳房产税的税额=应税房产原值×[1-(10%-30%)]×1.2%

房屋原价折算为应税房产原值的具体比例,由各省、自治区、直辖市和计划单列市财政和地方税务部门在上述幅度内自行确定。

③对于与地上房屋相连的地下建筑,如房屋的地下室、地下停车场、商场的地下部分等,应将地下部分与地上房屋视为一个整体按照地上房屋建筑的有关规定计算征收房产税。

(8)出租的地下建筑,按照出租地上房屋建筑的有关规定计算征收房产税。

【例题6·单选题】某市一商贸企业2012年末建成办公楼一栋,为建造办公楼新征一块土地,面积为45000平方米,土地单价为每平方米300元,房产建筑面积为20000平方米,建筑成本为2000万元,该办公楼使用年限为50年,计算该办公楼原值( )万元。

A.3200

B.3350

C.2600

D.3000

【答案】A

【解析】该地的容积率=20000÷45000=0.44,税法规定,容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价。该房产的原值=2000+(20000×2×300)÷10000=3200(万元)

(三)应纳税额的计算

1.从价计算

【例题7·单选题】某大型企业其生产用房原值7800万元,还拥有一个内部职工医院、一个幼儿园、一个超市和一个学校,房产的原值分别为320万元、100万元、300万元和240万元。已知当地政府规定的扣除比例为20%,该企业应缴纳房产税( )万元。

A.76.80

B.77.76

C.78.72

D.82.56

【答案】B

【解析】企业办的内部职工医院、幼儿园、学校,免征房产税。该企业应缴纳房产税=(7800+

300)×(1-20%)×1.2%=77.76(万元)

【提示】房产税的计算经常会与税收优惠结合起来考核,做题时仔细看题目中给出的房产是否有优惠的可能。

2.从租计征

从租计征房产税,直接按租金收入计算。

【提示】对出租房产,租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产原值缴纳房产税。

【例题8·单选题】某企业2013年1月1目的房产原值为3000万元,4月1日将其中原值为1000万元的,临街房出租给莱连锁商店,月租金5万元。当地政府规定允许按房产原值减除20%后的余值计税。该企业当年应缴纳房产税( )万元。

A.4.

B.24

C.27

D.28.8

【答案】C

【解析】自身经营用房的房产税按房产余值从价计征,临街房4月1日才出租,1至3月仍从价计征,自身经营用房应纳房产税=(3000-1000)×(1-20%)×1.2%+1000×(1-20%)×

1.2%÷l2×3=19.2+2.4=21.6(万元);出租的房产按本年租金从租计征=5×9×12%=5.4(万元),企业当年应纳房产税=21.6+5.4=27(万元)。