四、综合题(共 0 20 题,每小题 1 1 分,共 0 20 分) 以下备选项中只有一项最符合题目要求,不选、错选均不得分。

121. 12 月 1 日,某小麦贸易商与某面粉厂签订出售一批小麦的合同,以次年 3 月份小麦期货价格为基准,以高于期货价格 10 元/吨的价格作为现货交收价格。同时该贸易商进行套期保值,以 2220 元/吨的价格卖出次年 3 月份小麦期货合约,此时小麦现货价格为 2210 元/吨。次年 2 月 12 日,该贸易商实施点价,以 2600 元/吨的期货价格为基准价,进行实物交收,同时以该期货价格将期货合约对冲平仓。此时现货价格为 2540 元/吨。则该贸易商( )。(合约规模 10 吨/手,不计手续费等费用)

A. 期货市场盈利 380 元/吨

B. 与面粉厂实物交收的价格为 2590 元/吨

C. 结束套期保值时该贸易商的基差为-60 元/吨

D. 通过套期保值操作,小麦的售价相当于 2230 元/吨

122. 9 月 10 日,白糖现货价格为 5700 元/吨,我国某糖厂决定利用国内期货市场为其生产的 5000 吨白糖进行套期保值。该糖厂在 11 月份白糖期货合约上的建仓价格为 5650 元/吨。10 月 10 日,白糖现货价格跌至 5310 元/吨,期货价格跌至 5220元/吨。该糖厂将白糖现货售出,并将期货合约对冲平仓。该糖厂套期保值效果是( )(合约规模 10 吨/手,不计手续费等费用)。

A. 不完全套期保值,有净亏损

B. 通过套期保值操作,白糖的实际售价为 5740 元/吨

C. 期货市场盈利 260 元/吨

D. 基差走弱 40 元/吨

123. 某客户开仓卖出大豆期货合约 30 手,成交价格为 3320 元/吨,当天平仓 10 手合约,成交价格为 3350 元,当日结算价格为 3350 元/吨,收盘价为 3360 元/吨,大豆的交易单位为 10 吨/手,交易保证金比例为 8%,则该客户当日持仓盯市盈亏为( )元。(不计手续费等费用)

A. 6000

B. -6000

C. 8000

D. -8000

124. 某美国交易者发现 6 月期欧元期货与 9 月期欧元期货间存在套利机会。2 月 10日,买入 100 手 6 月期欧元期货合约,价格为 1.3506 美元/欧元,同时卖出 100手 9 月期欧元期货合约,价格为 1.3566 美元/欧元。5 月 10 日,该交易者分别以1.3446 美元/欧元和 1.3481 美元/欧元的价格将手中合约对冲。则该交易者在 9月期欧元期货交易中盈利( )美元。(每张欧元期货合约为12.5 万欧元)

A. 75000

B. -75000

C. 31250

D. -31250

125. 在我国燃料油期货市场上,买卖双方申请期转现交易。若在交易所审批前一交易日,燃料油期货合约的收盘价为 2460 元/吨,结算价为 2450 元/吨,若每日价格最大波动限制为±5%,双方商定的平仓价可以为( )元/吨。

A. 2325

B. 2575

C. 2350

D. 2580

126. 7 月 30 日,某套利者卖出 30 手堪萨斯交易所 12 月份小麦合约的同时买入 30手芝加哥期货交易所 12 月份小麦合约,成交价格分别为 1280 美分/蒲式耳和 1270美分/蒲式耳。9 月 10 日,同时将两交易所的小麦期货合约全部平仓,成交价格分别为 1285 美分/蒲式耳和 1279 美分/蒲式耳。该套利交易( )美元。(每手 5000蒲式耳,不计手续费等费用)

A. 盈利 6000

B. 盈利 21000

C. 亏损 6000

D. 亏损 21000

127. 某中国公司有一笔100万美元的货款,3个月后有一笔200万美元的应收账款,同时 6 个月后有一笔 100 万美元的应付账款到期。在掉期市场上,USD/CNY 的即期汇率为 6.1243/6.1253,3 个月期 USD/CNY 汇率为 6.1234/6.1244,6 个月期 USD/CNY汇率为 6.1211/6.1222。如果该公司计划用一笔即期对远期掉期交易与一笔远期对远期掉期来规避汇率风险,则交易后公司的损益为( )。

A. -0.07 万美元

B. -0.07 万人民币

C. 0.07 万美元

D. 0.07 万人民币

128. 假设套利者认为某期货交易所相同月份的铜期货和铝期货价差过大,于是卖出铜期货的同时买入铝期货进行套利交易,交易情况如下表所示,则该套利者的交易盈亏状况为( )。(交易单位:5 元/吨)

A. 盈利 25000 元

B. 亏损 25000 元

C. 盈利 100000 元

D. 亏损 100000 元

129. X 公司希望以固定利率借入人民币,而 Y 公司希望以固定利率借入美元,而且两公司借入的名义本金用即期汇率折算都为 1000 万人民币,即期汇率 USD/CNY 为6.1235。市场上对两公司的报价如下:

X、Y 两公司进行货币互换,平均分配互换带来的利益。若不计银行的中介费用,则 X公司能借到人民币的利率为( )。

A. 3.5%

B. 4%

C. 5%

D. 6%

130. 某日,沪深 300 现货指数为 3600 点,市场年利率为 6%,年指数股息率为 1%。

若不考虑交易成本,三个月后交割的沪深 300 股指期货的理论价格为( )点。

A. 3645

B. 3663

C. 4608

D. 3650

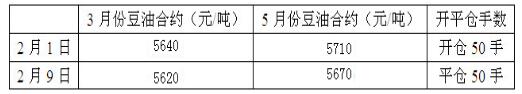

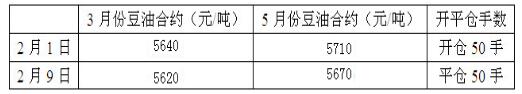

131. 某套利者认为豆油市场近期供应充足、需求不足导致不同月份期货合约出现不合理价差,打算利用豆油期货进行熊市套利。交易情况如下表所示,则该套利者的盈亏状况为( )。(交易单位:10 吨/手)

A. 盈利 10000 元

B. 亏损 10000 元

C. 盈利 5000 元

D. 亏损 5000 元

132. 投资者持有 50 万欧元,担心欧元对美元贬值,于是利用 3 个月后到期的欧元期货进行套期保值,建仓价格(EUR/USD)为 1.3250。此时,欧元(EUR)兑美元(USD)即期汇率为 1.3232。3 个月后,欧元兑美元即期汇率为 1.2006,该投资者欧元期货合约平仓的价格(EUR/USD)为 1.2003。该投资者在现货市场( )万美元,在期货市场( )万美元。(不计手续费等费用)

A. 获利 6.13,损失 6.235

B. 损失 6.13,获利 6.235

C. 获利 6.235,损失 6.13

D. 损失 6.235,获利 6.13

133. 某一揽子股票组合与道琼斯指数构成完全对应,其当前市场价值为 75 万美元,且预计一个月后可收到 5000 美元现金红利。此时,市场利率为 6%,道琼斯指数为15000 点,三个月后交割的 E-mini 道琼斯指数期货为 15200 点。(E-mini 道琼斯指数期货合约的乘数为 5 美元)交易者认为存在期现套利机会,在买进该股票组合的同时,卖出 10 张 E-mini 道琼斯指数期货合约。三个月后,该交易者将 E-mini 道琼斯指数期货头寸平仓,同时将一揽子股票组合对冲,则该笔交易( )美元(不考虑交易费用)。

A. 亏损 3800

B. 亏损 7600

C. 盈利 3800

D. 盈利 7600

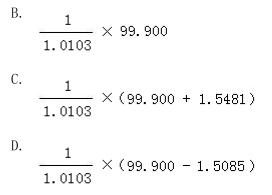

134. TF1512 期货价格为 98.700,若对应的最便宜可交割国债价格为 99.900,转换因子为 1.0103。至 TF1512 合约最后交割日,该国债资金占用成本为 1.5481,持有期间利息收入为 1.5085,则 TF1512 的理论价格为( )。

135. 某投资机构有 500 万元资金用于股票投资,投资 200 万元购入 A 股票,投资 200万元购入 B 股票,投资 100 万元购入 C 股票,三只股票价格分别为 40 元、20 元、10 元,β 系数分别为 1.3、0.8、1,则该股票组合的 β 系数为( )。

A. 0.8

B. 0.9

C. 1.04

D. 1.3

136. 某机构持有价值为 1 亿元的中国金融期货交易所 5 年期国债期货可交割国债,该国债的基点价值为 0.06045 元;5 年期国债期货(合约规模 100 万元)对应的最便宜可交割国债的基点价值为 0.06532 元,转换因子为 1.0097。根据基点价值法,该机构为对冲利率风险,应选用的交易策略是( )。

A. 做多国债期货合约 93 手

B. 做多国债期货合约 107 手

C. 做空国债期货合约 93 手

D. 做空国债期货合约 107 手

137. 某股票当前价格为 90.00 港元,其看跌期权 A 的执行价格为 110.00 港元,权利金为 21.50 港元;另一股票当前价格为 65.00 港元,其看跌期权 B 的执行价格和权利金分别为 67.50 港元和 4.85 港元,比较 A、B 的时间价值( )。

A. A 大于 B

B. A 小于 B

C. A 等于 B

D. 条件不足,不能确定

138. TF1603 合约价格为 98.715,若其可交割券 2013 年记账式附息(八期)国债价格为 100.2800,转换因子为 1.0110,则该国债的基差为( )(保留四位小数)。

A. 100.2800-98.715×1.0110=0.4791

B. 100.2800-98.175=1.5650

C. 100.2800×1.0110-98.715=2.6681

D. 100.2800÷1.0110-98.715=0.4739

139. 某交易者以 0.102 美元/磅卖出 11 月份到期、执行价格为 235 美元/磅的铜看跌期货期权。期权到期时,标的铜期货价格为 230 美元/磅,则该交易者到期净损益为( )美元/磅。(不考虑交易费用和现货升贴水变化)

A. 5.102

B. 5

C. 4.898

D. -5

140. 某交易者以 1.84 美元/股的价格卖出了 10 张执行价格为 23 美元/股的某股票看涨期权。如果到期时,标的股票价格为 25 美元/股,该交易者的损益为( )美元。(合约单位为 100 股,不考虑交易费用)

A. 200

B. 160

C. 184

D. 384