巴塞尔资本协议

巴塞尔资本协议相关课程

巴塞尔资本协议考点解析

巴塞尔资本协议考点解析

巴塞尔资本协议介绍

巴塞尔资本协议介绍

相关知识点pdf资料

2024年初中级《公司信贷》精讲班课件资料勘误(更新日期9.12)

575.31KB

下载

2024年初中级《个人贷款》精讲班课件资料勘误(更新日期9.12)

281.19KB

下载

2024年《初级法律法规》精讲班课件资料勘误(更新日期8.30)

2.59MB

下载

2024年《中级法律法规》精讲班课件资料勘误(更新日期8.30)

3.11MB

下载

2024年初中级银行从业《精讲班课件》资料勘误(更新日期9.12)

5.58MB

下载

2024年银行从业《初级法律法规》学霸笔记:利息与利率,易混淆考点!

333.81KB

下载

2024年银行从业《初级法律法规》学霸笔记:货币基础知识,常考点!

276.55KB

下载

2024年银行从业《初级法律法规》学霸笔记:我国行业分类及行业分析

390.90KB

下载

2024年银行从业《初级法律法规》学霸笔记:宏观经济发展的四大目标,常考点!

264.74KB

下载

新鲜出炉!2023年下半年初级银行《法律法规》考情分析!

1.15MB

下载

2023年银行从业《初级法律法规》学霸笔记:个人活期存款与个人定期存款,常考点!

243.21KB

下载

2023年银行从业《初级法律法规》学霸笔记:行业经济发展分析,常考点!

428.05KB

下载巴塞尔资本协议考点试题

正确答案: C

答察解析: C项正确,流动性覆盖率,用于衡量在短期压力情景下(30日内)单个银行的流动性状况。净稳定资金比率,用于度量中长期内银行可供使用的稳定资金来源能否支持其资产业务的发展。

正确答案: B

答察解析: 第一版巴塞尔资本协议包含三个方面的内容:

①统一了监管资本定义;(B)

②建立了资产风险的衡量体系;(D)

③确定了资本充足率的监管标准。(C)

故本题选BCD。AE为干扰项。

正确答案: B

答察解析: 第二版巴塞尔资本协议构建了"三大支柱"的监管框架,第三支柱又称市场约束、信息披露,是对第一支柱和第二支柱的补充。

正确答案: B

答察解析: 第三版巴塞尔资本协议界定并区分一级资本和二级资本的功能:一级资本应能够在银行持续经营条件下吸收损失,其中普通股(含留存收益)应在一级资本中占主导地位(B选项错误);二级资本仅在银行破产清算条件下承担损失。

大咖讲解:巴塞尔资本协议

我国银行业资本监管

资本定义

|

名词 |

定义 |

|

核心一级资本 |

银行资本中最核心部分,承担风险和吸收损失的能力最强。 包括:实收资本或普通股,资本公积,盈余公积,一般风险准备,未分配利润,少数股东资本可计入部分。 |

|

其他一级资本 |

包括:其他一级资本工具及其溢价,少数股东资本可计入部分。在银行实践中,其他一级资本主要包括符合条件的优先股、永续债等。 |

|

二级资本 |

一级资本工具的目标是在持续经营前提下吸收损失,二级资本目标是在破产清算情况下吸收损失,主要包括:二级资本工具及其溢价,超额贷款损失准备,少数股东资本可计入部分。实践中,二级资本主要包括符合条件的次级债、可转债及符合条件的超额贷款损失准备金等。 |

|

资本扣除项 |

包括:商誉、其他无形资产(土地使用权除外),由经营亏损引起的净递延税资产、贷款损失准备缺口等。 |

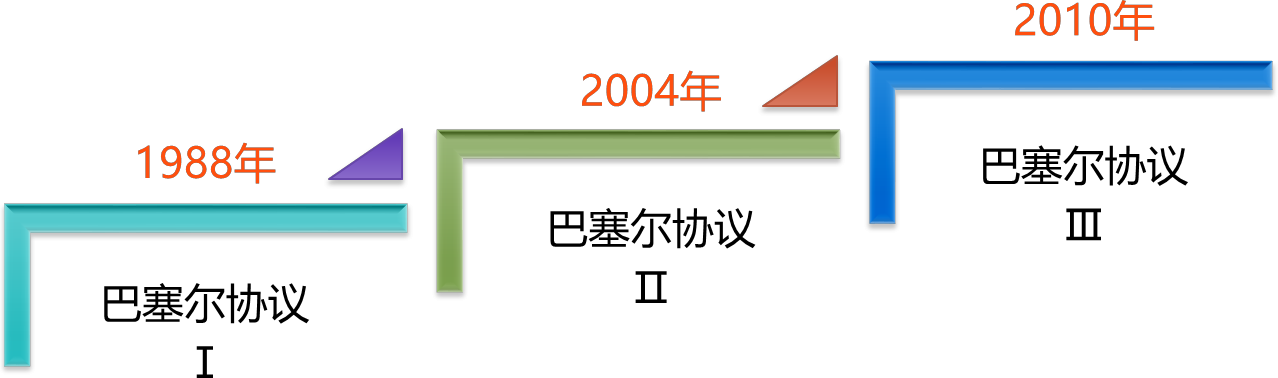

巴塞尔资本协议I

• 巴塞尔协议Ⅰ(1988)

1. 统一监管资本的定义

• 核心资本:包括实收资本(或普通股)、

公开储备(资本公积、盈余公积、留存利润、股票发行溢价);

• 附属资本:包括非公开储备、重估储备、普通准备金、混合资本工具和长期次级债务等。

2. 建立资产风险的衡量体系

根据银行资产风险水平赋予不同的风险权重,共分为0, 10%、20%、50%、100%五个档次。

3. 确定资本充足率的监管标准

资本充足率不得低于8% ;核心资本充足率不得低于4% 。

巴塞尔资本协议II

• 巴塞尔协议Ⅱ(2004)

1. 第一支柱 — 最低资本要求

资本要全面覆盖信用风险、市场风险和操作风险

2. 第二支柱 — 监督检查

商业银行应建立内部资本充足评估程序,监管当局应建立相应的监督检查程序,采取现场和非现场检查等方式

3. 第三支柱 — 市场纪律

又称市场约束、信息披露,是对第一支柱和第二支柱的补充。第三支柱要求银行通过建立一套披露机制,以便于股东、存款人、债权人等市场参与者了解和评价银行有关资本、风险、风险评估程序以及资本充足率等重要信息,通过市场力量来约束银行行为,驱动银行不断强化自身管理。

巴塞尔资本协议III

• 巴塞尔协议Ⅲ(2010 .12 .16)

1. 强化资本充足率监管标准

(1)提升资本工具损失吸收能力。

(2)增强风险加权资产计量的审慎性。

(3)提高资本充足率监管标准。

|

|

核心一级资本 |

一级资本 |

总资本 |

|

最低资本要求 |

4.5% |

6% |

8% |

|

储备资本要求 |

2.5% |

|

|

|

最低资本要求+储备资本要求 |

7% |

8.5% |

10.5% |

|

逆周期资本要求 |

0-2.5% |

|

|

|

系统重要性银行附加资本要求 |

1% -3.5% |

|

|

2. 引入杠杆率监管标准

杠杆率监管指标基于规模计算(该指标采用一级资本作为分子,所有表内外风险暴露作为分母),与具体资产风险无关的,以此控制商业银行资产规模的过度扩张,并作为资本充足率的补充指标。

杠杆率不能低于3% 。

3. 建立流动性风险量化监管标准

• 流动性覆盖率:用于衡量在短期压力情景下(30日内)单个银行的流动性状况。

• 净稳定融资比率:用于度量中长期内银行可供使用的稳定资金来源能否支持其资产业务的发展。

商业银行的流动性覆盖率和净稳定融资比率都不得低于100% 。

4. 2017年版《巴塞尔协议Ⅲ最终方案》

|

方案 |

内容 |

|

信用风险标准法 |

• 增加计量方法的精细度 • 校准特定风险暴露的权重或系数 • 减少对外部评级的儒单依赖 |

|

信用风险内部评级法 |

• 不允许对金融机构类、大型公司类(并表年收益超过5 亿欧元)风险暴露采用高级内部评级法。 • 对模型参数设置底线要求 • 对模型参数的估计过程提出更高的管理要求,增强模型的可靠性。 |

|

操作风险计量方法 |

基于银行业务规模和操作风险损失历史数据两方面因素。 |

|

整体资本底线要求 |

要求内部模型计量结果不能低于标准法计量结果的一定比例 |

|

杠杆率缓冲要求 |

在现行3% 的杠杆率要求基础上,改革方案对全球系统重要性银行提出杠杆率缓冲要求,具体标准是该银行全球系统重要性资本附加要求的一半。 |

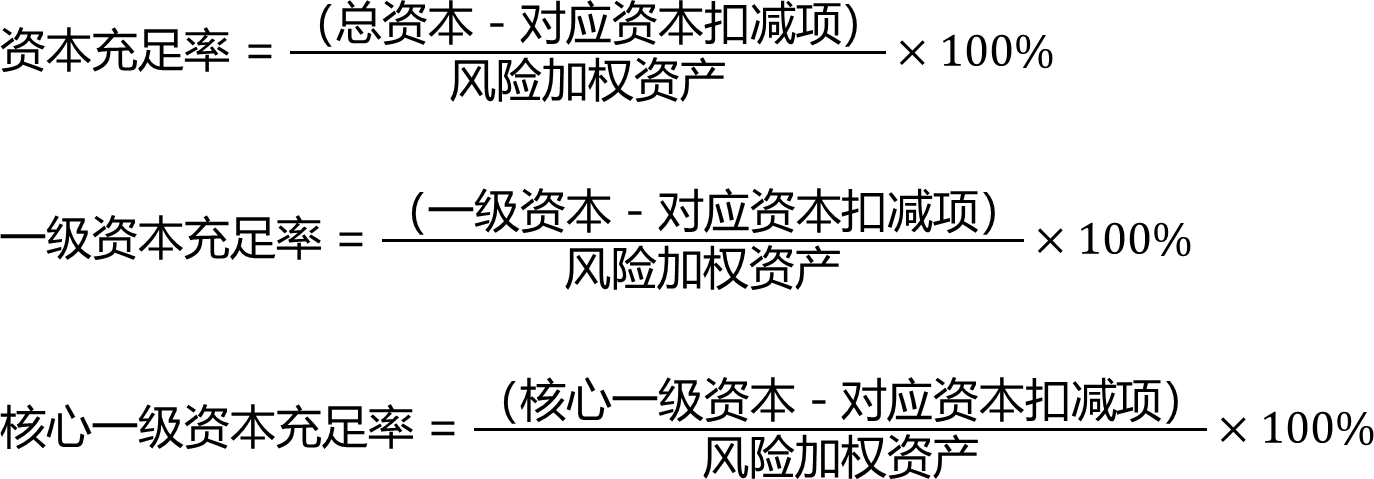

资本充足率计算公式

• 资本充足率

【其中,商业银行总资本包括核心一级资本、其他一级资本和二级资本;

风险加权资产包括信用风险加权资产、市场风险加权资产和操作风险加权资产。】

对银行进行分档,实施差异化资本管理要求

我国资本充足率监管要求

监管原则:对银行进行分档,实施差异化资本管理要求

|

层次 |

范围 |

监管要求 |

|

第一档 |

规模较大或跨境业务较多的银行 |

对标资本监管国际规则 |

|

第二档 |

规模较小、跨境业务较少的银行 |

实施相对简化的监管规则 |

|

第三档 |

规模更小且无跨境业务的银行 |

进一步简化资本计量要求,引导其聚焦县城和小微金融服务 |

拒绝盲目备考,加学习群领资料共同进步!

师资团队

-

免费听

赵聪

AFP持证人,经济师

主讲:证券投资基金基础知识,中级个人理财

原某985高校金融讲师,CFP持证人, 中国工商银行、中信银行、中国人寿保险公司、中泰证券、中国邮政集团等多家机构特聘内训讲师。

免费听

李泽瑞

金融培训高级讲师

主讲:证券投资顾问业务,发布证券研究报告业务(证券分析师),初级个人贷款,中级个人贷款,期货投资分析

经济学硕士、金融培训高级讲师,李泽瑞老师从事金融类考证培训,教学经验丰富,出口成“段子”,是一个让学员欲罢不能的很有个人风格的老师,江湖学员称被讲课耽误的“德云社”编外弟子。

-

免费听

孙婧

外汇分析师

主讲:期货法律法规,投资银行业务(保荐代表人),证券市场基本法律法规,中级法律法规与综合能力,初级法律法规与综合能力

曾就职于多家大型证券、期货公司,具有丰富的金融从业培训经验,外汇分析师,大学生金融交易大赛评委,同时拥有金融类多个从业资格。

免费听

徐雨光

授课专业,易理解,举例形象

主讲:初级个人理财,中级金融

美国经济学硕士。任职于某高校金融系,主要教学及研究方向为投资理财,教学经验丰富,专业功底深厚,对热点考点把握准确,讲课生动有趣,深入浅出。

-

免费听

李楠

多家银行内训讲师

主讲:私募股权投资基金基础知识,中级银行管理,初级银行管理,上岗实训

233网校签约网课老师,专业从事AFP/CFP、银行从业、基金从业、中级经济师、银行校园招聘等课程的研究和授课,曾在四大行及华夏银行、天津银行、渤海银行等机进行金融类培训工作。

免费听

王玉婷

授课风格风趣幽默、通俗易懂,深受学员喜爱!

主讲:初级公司信贷,中级公司信贷

经济学硕士,从事金融培训工作,曾多次在工商银行、农业银行、建设银行、邮储银行等多家金融机构授课,教学经验丰富,培训学员众多。

专业智能,高效提分

章节练习

章节专项突破

进入做题

精选试题

省时高效精选

进入做题

模拟考场

海量题免费做

进入做题

考前点题

高效锁分72小时

进入做题

每日一练

每天进步一点点

进入做题

历年真题

真题实战演练

进入做题

易错题

精选高频易错题

进入做题

模考大赛

同场闯关做题

进入做题

APP刷题神器

模考大赛

考点打卡

做题闯关

扫描二维码 下载233网校APP刷题

互动交流

微信扫码关注公众号

获取更多考试资料