2016хЙДфИчКЇчЛцЕхИшшЏщшфИфИчЌЌфКчЋ ц ИхПшчЙ

- чЌЌ3щЁЕяМчЌЌфИшуцЖчч

- чЌЌ4щЁЕяМчЌЌхш щшшЕфКЇхЎфЛЗ

чЌЌхш щшшЕфКЇхЎфЛЗ

фИухЉчфИщшшЕфКЇхЎфЛЗ

1яМхКхИхЎфЛЗ

цфЛЗшЏхИфКЄцфЛЗц МфИЛшІфОцЎшДЇхИчцЖщДфЛЗхМяМхГцЊцЅцЖчччАхМчЁЎхЎухЉчфИшЏхИчфЛЗц МцхцЏх ГчГЛяМшПфИх ГчГЛщчЈфКццчхКхИхЗЅх ЗухКхИхЎфЛЗяМхАБцЏц ЙцЎхИхКхЉчфЛЅххКхИцЊцЅччАщцЕяМшЎЁчЎцЊцЅччАщцЕчАхМяМхЙЖцЎцЄчЁЎхЎшЏЅхКхИхНцЖччшЎКфКЄцфЛЗц Му

хКхИфЛЗц МхфИКхКхИхшЁфЛЗц МхцЕщшНЌшЎЉфЛЗц МухКхИчцЕщшНЌшЎЉфЛЗц МчБхКхИччЅЈщЂщщЂучЅЈщЂхЉчххЎщ цццщфИфИЊх чД хГхЎу

уфО2.9ухЈфКчКЇхИхКфИяМхГхЎхКхИцЕщшНЌшЎЉфЛЗц МчфИЛшІх чД цЏяМ яМу

AяМчЅЈщЂхЉч

BяМхКхИщЂхМ

CяМцццщ

DяМхИхКхЉч

EяМчЉфЛЗцАДхЙГ

учцЁуABCD

ушЇЃцухКхИхЈфКчКЇхИхКфИчцЕщшНЌшЎЉфЛЗц МфОфИхччЛцЕчЏхЂхГхЎяМфНцфИфИЊхКцЌчтчшЎКфЛЗц МтхГхЎх ЌхМяМхЎчБхКхИччЅЈщЂщщЂучЅЈщЂхЉчххЎщ цццщфИфИЊх чД хГхЎухцЖяМхИхКхЉчфНфИКшДДчАчфЙхНБххКхИчшНЌшЎЉфЛЗц Му

яМ1яМхАцфИцЌЁшПцЌфЛцЏхКхИхЎфЛЗ

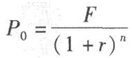

х ЖфИяМP0фИКхКхИфКЄцфЛЗц МяМrфИКхИхКхЉчяМnфИКхПшПцщяМFфИКхАццЅцЌщфИхЉцЏфЙху

яМ2яМхцфЛцЏхАцхНшПцЌщхКхИхЎфЛЗ

х ЖфИяМFфИКхКхИщЂщЂяМяМCtфИКчЌЌtцЖцхКхИцЖчяМrфИКхИхКхЉчцхКхИщЂццЖччяМnфИКхПшПцщу

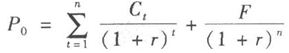

яМ3яМхНБххКхИфЛЗц Мчх чД

т цЕщшНЌшЎЉфЛЗц М

фКЄцфЛЗц МчфИЛшІх чД х цЌшЏЅхКхИчфКЄццЖчЙухЉфНхАццЖщДфЛЅхщЂцхИхКхЉчхцшЕш ццшООхАчхП шІцЖчччх чД у

тЁхшЁфЛЗц М

хКхИчхшЁцЙхМхІшЁЈ2-1цчЄКу

шЁЈ2-1 хКхИхшЁцЙхМ

хИхКхЉчяМхКхИщЂццЖччяМфИхКхИцЖччяМцЏчЅЈхЉчяМ | хКхИхИхКфЛЗц МяМшДфЙАфЛЗяМфИщЂхМ | хКхИхшЁцЙхМ |

хИхКхЉч>хКхИцЖчч | хИхКфЛЗц М<хКхИщЂхМ | цфЛЗхшЁ |

хИхКхЉч<хКхИцЖчч | хИхКфЛЗц М>хКхИщЂхМ | цКЂфЛЗхшЁ |

хИхКхЉч=хКхИцЖчч | хИхКфЛЗц М=хКхИщЂхМ | хЙГфЛЗяМчфЛЗяМхшЁ |

хІцхКхИцщфИКцЇчяМх ЖфЛЗц МчЁЎхЎфИшЁчЅЈфЛЗц МшЎЁчЎчИху

яМ4яМх ЈфЛЗфИхфЛЗ

хЈхКхИцЅфЛЗчцЖхяМчБфКцЏчЅЈчцЏфЛфМхЏМшДхКхИфЛЗц МшЗГшЗхМцГЂхЈуцфЛЅяМфИКфКщПх хКхИфЛЗц МшЗГшЗхМчцГЂхЈяМфИшЌхКхИцЅфЛЗчцЖхфМцЃщЄхКшЎЁхЉцЏуцЃщЄхКшЎЁхЉцЏчхКхИцЅфЛЗчЇАфИКхфЛЗцш хЙВхфЛЗц МяМх хЋхКшЎЁхЉцЏчфЛЗц МфИКх ЈфЛЗцш шЎшфЛЗц МуцшЕш хЎщ цЖфЛчфЛЗц МфИКх ЈфЛЗу

хфЛЗ=х ЈфЛЗяМхКшЎЁхЉцЏ

2яМшЁчЅЈхЎфЛЗ

яМ1яМшЁчЅЈчшЎКфЛЗц М

шЁчЅЈччшЎКфЛЗц МчБх ЖщЂццЖх ЅххНцЖчхИхКхЉчфИЄфИЊх чД хГхЎяМх Жх ЌхМфИКяМ

яМ2яМшЁчЅЈфЙАхччЅ

фЛчшЎКфИшЎВяМхНшЁчЅЈхИфЛЗ<PnцЖяМцшЕш хЏфЙАшПцчЛЇчЛццяМхНшЁчЅЈхИфЛЗ>PnцЖяМцшЕш хЏххКяМхНшЁчЅЈхИфЛЗ=PnцЖяМцшЕш хЏчЛЇчЛццццхКу

яМ3яМхИчч

хИччцЏхИИчЈцЅшЏфМАшЁфЛЗцАДхЙГцЏхІхччцц фЙфИяМхИчч=цЎщшЁцЏшЁхИхКфЛЗц МУЗцЎщшЁцЏхЙДцЏшЁчхЉушЁчЅЈщцфЛЗц МфКІхЏщшПхИччцЈчЎхОхКяМхГяМ

фКушЕфКЇхЎфЛЗчшЎК

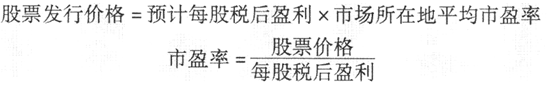

1яМццхИхКхшЏД

хАЄщТЗцГччццхИхКхшЎОяМEMHяМхЅ хЎфКхЏЙшЕфКЇфЛЗхМчшЎЄчЅхКчЁяМшЏЅхшЏДшЎЄфИКяМчИх ГчфПЁцЏхІцфИхццВфИхЈшЏхИфЛЗц МфИхОхАх ххц яМхИхКхАБцЏццчу

яМ1яМхМБхМццхИхКу

хЈхМБхПццчц хЕфИяМхИхКфЛЗц МхЗВх ххц хКццшПхЛххВчшЏхИфЛЗц МфПЁцЏяМх цЌшЁчЅЈчцфКЄфЛЗуцфКЄщчу

уфО2.10ухМБхМццхИхКхшЏДшЎЄфИКяМхИхКфЛЗц МхЗВх ххц хКццшПхЛххВчшЏхИфЛЗц МфПЁцЏуфИхшЏДцГфИяМхБфКхМБхМццхИхКцхц хКчфПЁцЏцЏяМ яМу

AяМцфКЄщ

BяМшДЂхЁфПЁцЏ

CяМх хЙфПЁцЏ

DяМх ЌхИчЎЁччЖхЕ

учцЁуA

ушЇЃцухМБхМццхИхКхшЏДшЎЄфИКхЈхМБхПццхАц хЕфИяМхИхКфЛЗц МхЗВх ххц хКццшПхЛххВчшЏхИфЛЗц МфПЁцЏяМх цЌшЁчЅЈчцфКЄфЛЗуцфКЄщчу

яМ2яМххМКхМццхИхКу

ххМКхМццхИхКхшЏДшЎЄфИКфЛЗц МхЗВх ххц хКццхЗВх ЌхМчфПЁцЏушПфКфПЁцЏццфКЄфЛЗуцфКЄщучхЉшЕцучхЉщЂцЕхМух ЌхИчЎЁччЖхЕхх ЖфЛх ЌхМцЋщВчшДЂхЁфПЁцЏчу

ххІцшЕш шНшП щшЗхОшПфКфПЁцЏяМшЁфЛЗхКшП щххКххКухІцххМКхМццхшЏДцчЋяМхццЏхцххКцЌщЂхцщНхЄБхЛфНчЈяМфНх хЙцЖцЏхЏшНшЗхОшЖ щЂхЉцЖІяМхІхО2-3цчЄКу

хО2-3шЁчЅЈфЛЗц МфПЁцЏщ

яМ3яМхМКхМццхИхКу

хМКхМццхИхКшЁЈцшЏхИфЛЗц МхЎх Јхц ццфПЁцЏяМх цЌчЇфККфПЁцЏхх хЙфПЁцЏухІцхМКхМццхИхКххЈяМшЁхИфИхЏщЂцЕяМхИхКфИххЈшЖ щЂцЖчу

яМ4яМфИчЇццхИхКчцЏшО

хЈхМБхМццхИхКфИяМцшЕш фИшНфОцЎххВфЛЗц МфПЁцЏшЗхОшЖ щЂцЖчяМхЈххМКхМццхИхКфИцшЕш ц цГц ЙцЎх ЌхМхИхКфПЁцЏх цЌшДЂхЁцЅшЁЈчшЗхОшЖ щЂцЖчяМхЈхМКхМццхИхКфИяМфЛЛфНцЙхМщНфИшНшЗхОшЖ щЂцЖчу

2яМшЕцЌшЕфКЇхЎфЛЗчшЎК

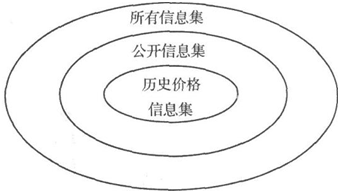

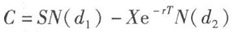

яМ1яМшЕфКЇчЛхчщЃщЉфИцЖч

хЏЙфКфИфИЊшЕфКЇчЛхяМхКфИЛшІх ГцГЈх ЖцццЖччфИшЕфКЇчЛхчфЛЗц МцГЂхЈчяМхГцЙхЗЎцц ххЗЎуцшЕш ххЅНх ЗцщЋчцццЖччфИфНчфЛЗц МцГЂхЈччшЕфКЇчЛхучИчцЖчччц хЕфИфМх щцЉфНцГЂхЈччЛхяМчИчцГЂхЈчц хЕфИфМх щцЉщЋцЖчччЛхуцЅцК233чНц Ё

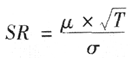

шЕфКЇчЛхчщЃщЉчБццчЛхчшЕфКЇшЊшКЋчцГЂхЈчуцЙхЗЎфИшЕфКЇфЙщДчшхЈх ГчГЛххцЙхЗЎхГхЎухКщчЛчшЁЁщхКщфИчЛЉщшІчцц фЙфИхГцЏхЄцЎцЏч

х ЖфИЮМфИКшЕфКЇчЛхчцЅцЖччяМЯфИКшЕфКЇчЛхчцЅцГЂхЈчяМTфИКцЏхЙДчфКЄццЅцАухЄцЎцЏчшЖщЋцхГчцщшЕфКЇчЛхшЁЈчАшЖхЅНу

яМ2яМшЕцЌшЕфКЇхЎфЛЗцЈЁхяМCAPMяМ

т цЈЁхххЎ

aяМцшЕш ц ЙцЎцшЕчЛххЈхфИцшЕцх чщЂццЖччхц ххЗЎцЅшЏфЛЗх ЖцшЕчЛхяМ

bяМцшЕш цЛцЏшПНцБцшЕш цчЈчхяМхНщЂфИДх ЖфЛцЁфЛЖчИхчфИЄчЇщцЉцЖяМхАщцЉцЖчхчщЃфИчЇяМ

cяМцшЕш цЏхцЖщЃщЉчяМхНщЂфИДх ЖфЛцЁфЛЖчИхчфИЄчЇщцЉцЖяМфЛфЛЌхАщцЉх ЗцшОхАц ххЗЎчщЃфИчЇяМ

dяМхИхКфИххЈфИчЇц щЃщЉшЕфКЇяМцшЕш хЏфЛЅцц щЃщЉхЉчхшПцххКфЛЛццАщЂчц щЃщЉшЕфКЇяМ

eяМчЈцЖхфКЄцшДЙчЈххПНчЅфИшЎЁу

уфО2.11ушЕцЌшЕфКЇхЎфЛЗчшЎКшЎЄфИКяМчцЇцшЕш хКшЏЅшПНцБяМ яМу

AяМцшЕш цчЈх

BяМхщЃщЉцАДхЙГфИцЖчх

CяМхщЃщЉцАДхЙГфИцЖччЈГхЎх

DяМхцЖчцАДхЙГфИщЃщЉхАх

EяМхцЖчцАДхЙГфИщЃщЉчЈГхЎх

учцЁуABD

ушЇЃцушЕцЌшЕфКЇхЎфЛЗцЈЁххшЎОяМцшЕш цЛцЏшПНцБцшЕш цчЈчхяМхНщЂфИДх ЖфЛцЁфЛЖчИхчфИЄчЇщцЉцЖяМхАщцЉцЖчхчщЃфИчЇяМцшЕш цЏхцЖщЃщЉчяМхНщЂфИДх ЖфЛцЁфЛЖчИхчфИЄчЇщцЉцЖяМфЛфЛЌхАщцЉх ЗцшОхАц ххЗЎчщЃфИчЇу

тЁшЕцЌхИхКчКП

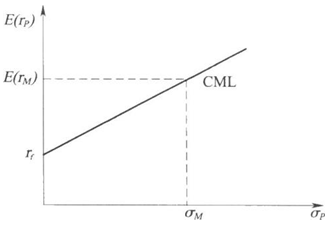

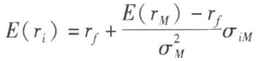

шЕцЌхИхКчКПяМCMLяМяМхАБцЏхЈщЂццЖччEяМrяМхц ххЗЎЯrчЛцчхц чГЛфИяМхАц щЃщЉшЕфКЇяМфЛЅrfшЁЈчЄКяМххИхКчЛхMчИшПцхНЂцчхАчКПяМхІхО2-4цчЄКу

хО2-4шЕцЌхИхКчКП

хИхКчЛхцЏцчБццшЏхИццччЛхяМхЈшПфИЊчЛхфИяМцЏфИчЇшЏхИчцццЏфОчфКшЏЅшЏхИччИхЏЙхИхМушЕцЌхИхКчКПфИчцЏфИчЙщНхЏЙхКчцчЇчБц щЃщЉшЕфКЇххИхКчЛхMццчцАчЛху

хЈхшЁЁчЖцяМшЕцЌхИхКчКПяМCMLяМшЁЈчЄКхЏЙцццшЕш шшЈцЏчщЃщЉцЖччЛхяМфЛЛфНфИхЉчЈх ЈхИхКчЛхяМцш фИшПшЁц щЃщЉхшДЗчх ЖфЛцшЕчЛхщНфНфКшЕцЌхИхКчКПчфИцЙу

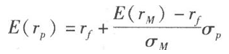

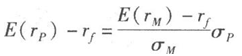

шЕцЌхИхКчКПяМCMLяМчх ЌхМфИКяМ

х ЖфИяМEяМrPяМхЯPххЋшЁЈчЄКфЛЛфИцццшЕчЛхчщЂццЖччхц ххЗЎяМrfфИКц щЃщЉцЖччяМEяМrMяМхЯMххЋшЁЈчЄКхИхКцшЕчЛхчщЂццЖчхц ххЗЎяМEяМrMяМ-rfфИКхИхКчЛхчщЃщЉцЅщ ЌяМфЛЅшЁЅхПх ЖцПц чщЃщЉу[EяМrMяМ-rf]УЗЯMцЏхЏЙхфНщЃщЉчшЁЅхПяМхГхфНщЃщЉчцЅщ ЌяМцфЛЅфЙчЇАфЙфИКщЃщЉчфЛЗц Му

чБфКEяМrPяМхЯPцЃчИх ГяМх цЄяМшІшАцБцДщЋчцшЕцЖчяМхЊшНщшПцПц цДхЄЇчщЃщЉцЅхЎчАучБфИхМяМхЏхОщЃщЉцКЂфЛЗчхГхЎх ЌхМяМ

тЂшЏхИхИхКчКП

чБфКфЛЛфНхфИЊщЃщЉшЏхИщНфИцЏцццшЕчЛхяМфЛшфИхЎфНфКшЕцЌхИхКчКПчфИцЙушЏхИхИхКчКПцЏхЈшЕцЌхИхКчКПхКчЁфИяМшПфИцЅшЏДцфКхфИЊщЃщЉшЕфКЇчцЖчфИщЃщЉфЙщДчх ГчГЛу

хфИЊшЏхИчщЂццЖччцАДхЙГхКххГфКх ЖфИхИхКчЛхчхцЙхЗЎухЈхшЁЁчЖцфИяМхфИЊшЏхИщЃщЉхцЖччх ГчГЛхЏфЛЅхфИКяМ

шПхАБцЏшЏхИхИхКчКПяМхІхО2-5цчЄКяМхЎхц фКхфИЊшЏхИфИхИхКчЛхчхцЙхЗЎхх ЖщЂццЖччфЙщДчхшЁЁх ГчГЛу

хО2-5шЏхИхИхКчКП

щхИИяМчЈфКшЁЁщхфИЊшЏхИщЃщЉчцЏхЎчЮВхМяМшЏхИiчЮВхМх ЌхМфИКяМ

цхЎфЛЃх ЅфИхМяМхфИхМшПхЏфЛЅххНЂфИКяМ

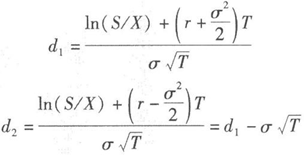

шЏЅхМхАБцЏшхчшЕцЌшЕфКЇхЎфЛЗцЈЁхухЎшЁЈцяМхфИЊшЏхИiчщЂццЖчччфКфИЄщЁЙчхяМщЁЙцЏц щЃщЉшЕфКЇчцЖччriяМчЌЌфКщЁЙцЏ[EяМrMяМ-rf]ЮВiучБфКцЏхИхКчЛхчщЃщЉцЖчяМх ЖфИяМЮВчГЛцАцЏфИчЇшЏфМАшЏхИчГЛчЛцЇщЃщЉчхЗЅх ЗяМчЈфЛЅхКІщфИчЇшЏхИцфИфИЊцшЕшЏхИчЛхчИхЏЙцЛфНхИхКчцГЂхЈцЇяМЮВiхшЁЁщфКшЏхИiчИхЏЙфКхИхКчЛхчщЃщЉхЄЇхАу

тЃчГЛчЛщЃщЉхщчГЛчЛщЃщЉ

aяМчГЛчЛщЃщЉяМцЏчБщЃфКхНБхцДфИЊхИхКчщЃщЉх чД цхМшЕЗчяМшПфКх чД х цЌхЎшЇчЛцЕхНЂхПчххЈухНхЎЖчЛцЕцПччххучЈхЖцЙщЉуцПцВЛх чД чухЎхЈхИхКфИцАИшПххЈяМфИхЏшНщшПшЕфКЇчЛхцЅцЖщЄяМхБфКфИхЏхцЃщЃщЉу

уфО2.12уххЎшЏЅх ЌхИцщшПцЙхцшЕчЛхцЅщфНцшЕщЃщЉяМххЈфИхщЃщЉфИяМфИшНщшПцЄфИОцЖщЄчщЃщЉцЏяМ яМу

AяМхЎшЇчЛцЕхНЂхПххЈщЃщЉ

BяМхНхЎЖчЛцЕцПчххЈщЃщЉ

CяМшДЂхЁщЃщЉ

DяМчЛшЅщЃщЉ

учцЁуAB

ушЇЃцушЕфКЇщЃщЉхЏхфИКяМт чГЛчЛщЃщЉяМх цЌхЎшЇчЛцЕхНЂхПчххЈухНхЎЖчЛцЕцПччххучЈхЖцЙщЉуцПцВЛх чД чяМфИхЏшНщшПшЕфКЇчЛхцЅцЖщЄяМхБфКфИхЏхцЃщЃщЉяМтЁщчГЛчЛщЃщЉяМх цЌх ЌхИшДЂхЁщЃщЉучЛшЅщЃщЉчхЈх ччЙцщЃщЉяМхЎхЏчБфИхчшЕфКЇчЛхфКфЛЅщфНццЖщЄяМхБфКхЏхцЃщЃщЉу

bяМщчГЛчЛщЃщЉяМцЏцх цЌх ЌхИшДЂхЁщЃщЉучЛшЅщЃщЉчхЈх ччЙцщЃщЉухЎхЏчБфИхчшЕфКЇчЛхфКфЛЅщфНццЖщЄяМхБфКхЏхцЃщЃщЉу

шЕфКЇхЎфЛЗцЈЁхяМCAPMяМцфОфКцЕхКІчГЛчЛщЃщЉчцц яМхГщЃщЉчГЛцАЮВуЮВхМшПцфОфКфИфИЊшЁЁщшЏхИчхЎщ цЖччхЏЙхИхКцшЕчЛхчхЎщ цЖчччццхКІчцЏфОцц яМ

хІцхИхКцшЕчЛхчхЎщ цЖччцЏщЂцЖччхЄЇYяМ ухшЏхИiчхЎщ цЖччцЏщЂцхЄЇЮВiУYяМ ух цЄЮВхМщЋяМхЄЇфК1яМчшЏхИшЂЋчЇАфИКтцПшПхтчяМЮВхМфНяМхАфК1яМчшЏхИшЂЋчЇАфИКтщВхЋхтчяМЮВфИК1чшЏхИшЂЋчЇАфИКх ЗцтхЙГхщЃщЉту

хМхОцГЈцчцЏяМхГфНПЮВ=0яМфЙхЙЖфИфИхЎшНфЛЃшЁЈшЏхИц щЃщЉяМшцхЏшНцЏшЏхИфЛЗц МцГЂхЈфИхИхКфЛЗц МцГЂхЈц х ГяМфНцЏхЏфЛЅчЁЎхЎяМхІцшЏхИц щЃщЉяМЮВфИхЎфИКщЖу

3яМццхЎфЛЗчшЎК

ццфЛЗхМчхГхЎх чД фИЛшІццЇшЁфЛЗц Муцццщуц чшЕфКЇчщЃщЉхКІхц щЃщЉхИхКхЉччу1973хЙДяМхИшБх хцЏчЇхАцЏц ЙцЎшЁфЛЗцГЂхЈчЌІхх фНхИцшПхЈчххЎяМцЈхЏМхКфКц чАщшЁхЉчцЌЇхМчцЖЈццхЎфЛЗх ЌхМу

яМ1яМхИшБх тцЏчЇхАцЏцЈЁхчхКцЌххЎ

т ц щЃщЉхЉчrфИКхИИцАяМ

тЁцВЁцфКЄцццЌучЈцЖххчЉКщхЖяМфИххЈц щЃщЉхЅхЉцКфМяМ

тЂц чшЕфКЇхЈццхАццЖщДфЙхфИцЏфЛшЁцЏхчКЂхЉяМ

тЃхИхКфКЄццЏшПчЛчяМфИххЈшЗГшЗхМцщДцхМххяМ

тЄц чшЕфКЇфЛЗц МцГЂхЈчфИКхИИцАяМ

тЅххЎц чшЕфКЇфЛЗц МщЕфЛх фНхИцшПхЈу

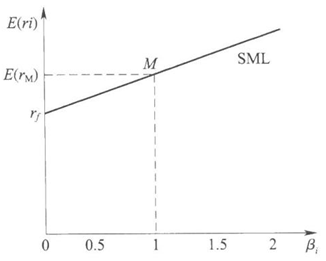

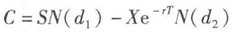

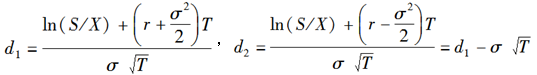

яМ2яМцЌЇхМчцЖЈццчфЛЗц МяМCяМ

х ЖфИяМ

х ЖфИяМSфИКшЁчЅЈфЛЗц МяМXфИКццчцЇшЁфЛЗц МяМTфИКцццщяМrфИКц щЃщЉхЉчяМeфИКшЊчЖхЏЙцАчхКяМ2.71828яМяМЯфИКшЁчЅЈфЛЗц МцГЂхЈчяМNяМd1яМхNяМd2яМфИКd1хd2ц хцЃцххИччДЏчЇЏцІчу

яМ3яМцЌЇхМццфЛЗхМчхГхЎх чД

ц ЙцЎB-SцЈЁхяМцЌЇхМццчфЛЗхМчБфКфИЊх чД хГхЎяМц чшЕфКЇчххЇфЛЗц МуцццЇшЁфЛЗц Муцццщуц щЃщЉхЉчфЛЅхц чшЕфКЇчцГЂхЈчяМшфИцшЕш чщЂццЖччц х Гу

уфО2.13ухЈццхЎфЛЗчшЎКфИяМц ЙцЎхИшБх яМцЏчЇхАцЏцЈЁхяМхГхЎцЌЇхМчцЖЈццфЛЗц Мчх чД фИЛшІцяМ яМу

AяМццчцЇшЁфЛЗц М

BяМцццщ

CяМшЁчЅЈфЛЗц МцГЂхЈч

DяМц щЃщЉхЉч

EяМчАщшЁхЉ

учцЁуABCD

ушЇЃцуц ЙцЎхИшБх яМцЏчЇхАцЏцЈЁхяМхІцшЁчЅЈфЛЗц МххщЕфЛх фНхИцшПхЈяМщЃфЙцЌЇхМчцЖЈццчфЛЗц МCфИКяМ

х ЖфИяМ

хМфИяМSфИКшЁчЅЈфЛЗц МяМXфИКццчцЇшЁфЛЗц МяМTфИКцццщяМrфИКц щЃщЉхЉчяМeфИКшЊчЖхЏЙцАчхКяМ2.718яМяМЯфИКшЁчЅЈфЛЗц МцГЂхЈчяМNяМd1яМхNяМd2яМфИКd1хd2ц хцЃцххИчцІчуц ЙцЎцЈЁхяМшЁчЅЈцЌЇхМццчфЛЗхМчБфКфИЊх чД хГхЎяМшЁчЅЈчхИхКфЛЗц МуцццЇшЁфЛЗц МуццшЗчІЛхАцчцЖщДуц щЃщЉхЉчфЛЅхц ччшЁчЅЈчцГЂхЈчу

щОхКІхцяМ2016хЙДфИчКЇчЛцЕхИшшЏщшчЙчЙхц

чЋ шшЎВфЙяМ2016хЙДфИчКЇчЛцЕхИщшчЋ шшЎВфЙцБцЛ

шшЏЕшчЙяМ2016хЙДфИчКЇчЛцЕхИшшЏщшчЅшЏчЙцБцЛ

| ПЮГЬзЈвЕУћГЦ | НВЪІ | дМл/гХЛнМл | УтЗбЬхбщ | БЈУћ |

|---|---|---|---|---|

| 2017ФъжаМЖОМУЛљДЁжЊЪЖОЋНВАр | ЛБПЁЩ§ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖН№ШкОЋНВАр | ЛБПЁЩ§ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖШЫСІзЪдДЙмРэОЋНВАр | ЭѕіЮіЮ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖЙЄЩЬЙмРэОЋНВАр | ЙљЯўЭЎ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖВЦеўЫАЪеОЋНВАр | ДЂГЩБј | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖНЈжўОМУзЈОЋНВАр | ЙљьП | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖЗПЕиВњОМУОЋНВАр | ЙљьП | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖОМУЪІХЉвЕОМУОЋНВАр | ЮКОДжм | ЃЄ350 / ЃЄ350 |  |

БЈУћ |