第六章 资产业务

【章节同步测试】

深入解读:直击《法律法规》核心考点和常考点

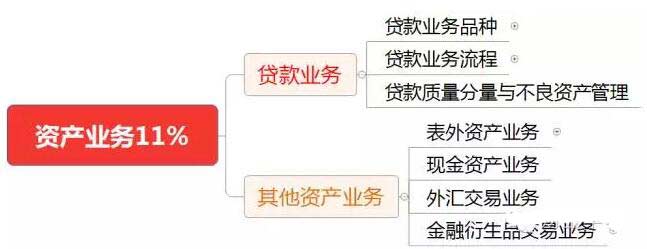

在考试中考分占比11%。主要从贷款业务,其他资产业务两部分展开。在复习时要注意不同贷款业务的品种与流程;其中贸易融资方面的信用证,押汇,保理以及福费廷的内容较难理解;其他资产业务注意保函以及承诺业务的相关知识点。本章重点章节。

重要考点:

考点1贷款业务品种

贷款是银行最主要的资产.是银行最主要的资金运用。按照客户类型分为个人贷款和公司贷款;按期限划分为短期贷款和中长期贷款;按有无担保分为信用贷款和担保贷款。

考点2 贷款业务流程

(一)公司贷款基本流程

1.贷款申请

2.受理与调查

3.风险评价

4.贷款审批

5.合同签订

6.贷款发放

7.贷款支付

8.贷后管理

9.贷款回收与处置

(二)个人贷款基本流程

个人贷款基本流程与公司贷款的基本流程环节基本一致。从国际上个人贷款业务惯例和我国银行长期业务实践来看.在贷款受理与调查环节,通过面谈制度,可以有效鉴别个人客户身份。了解借款的真实用途,调查借款人的信用状况和还款能力,防范个人贷款风险。通过核实个人贷款真实性,防止不法分子冒名套取银行贷款,或借款人的信贷资金被他人冒领挪用,切实保护借款人的合法权益。

(三)贷款“三查”与全流程管控

1.全流程管理

2.诚信申贷

3.协议承诺

4.贷放分控

5.实贷实付

6.贷后管理

考点3贷款质量分类与不良贷款管理

1.贷款质量

我国自2002年开始全面实施“贷款五级分类法”,将贷款分为正常、关注、次级、可疑、损失五类,后三类称为不良贷款。不良贷款率是衡量银行资产质量的最重要指标。

2.不良贷款管理

不良贷款管理是根据不良贷款的风险程度采取不同措施.化解和防控信贷风险的过程。贷款存续期内.贷款人应通过风险监测和贷后检查等措施。对信贷资产质量进行分类或调整,对于符合不良贷款特征的,要及时纳入不良贷款管理,以真实反映资产质量,并通过科学合理的管理方法与流程.对不良贷款实行全面、精细化管理。贷款重组是贷款人为降低和化解贷款风险而采取的重要补救措施之一。贷款人可在严格五级分类标准、把握好偏离度和风险可控的前提下.对确需重组的借款人,应重新进行贷款风险评价、重新测算借款人还款能力和偿还期限.并在履行信贷审查审批流程的基础上.科学合理地与借款人协商进行贷款重组,重新签订借款合同,对借款人、贷款品种、担保方式、还款期限、适用利率、还款方式等合同规定的还款条件进行调整,有效缓解借款人暂时偿债困难。

考点4 债券投资目标及对象

债券投资的目标

平衡流动性和盈利性,并降低资产组合的风险、提高资本充足率。

债券的流动性强于贷款,盈利性高于现金资产。

考点5 债券投资的收益和风险

1.债券投资的收益

(1)名义收益率(票面收益率)。

名义收益率:票面利息/面值×100%

名义收益率一般仅供计算债券应付利息时使用。因未考虑债券市场价格对投资者收益产生的影响。故无法准确衡量债券投资的实际收益。

(2)即期收益率。

即期收益率=票面利息/购买价格×100%

即期收益率反映的是以现行价格购买债券时.通过按债券票面利率计算的利息收入而能够获得的收益,但并未考虑债券买卖差价所能获得的资本利得收益,因此,也不能全面反映债券投资的收益。

(3)持有期收益率。

持有期收益率=(出售价格一购买价格+利息)/购买价格×100%

持有期收益率不仅考虑到了债券所支付的利息收入,还考虑到了债券的资本损益.比较充分地反映了实际收益率。但是,由于出售价格是一个事后衡量指标,所以在事前进行投资决策时。该指标具有很强的主观性。

2.债券投资的风险

商业银行债券投资的风险,主要包括信用风险、价格风险、利率风险、购买力风险、流动性风险、政治风险、操作风险等。

考点6 表外资产业务

(一)银行承兑汇票

银行承兑汇票是由在承兑银行开立存账户的存款人出票.向开户银行申请并经银行审查同意承兑后.保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇票期限自出票之日起最长不得超过6个月.以真实的商品交易为基础。

(二)保函及备用信用证