第六节 金融衍生品市场

一、市场概述(★★★★★)

金融衍生品是从标的资产派生出来的金融工具,这类工具的价值依赖于基本标的资产的价值。

(一)金融衍生品市场分类

按照基础工具的种类划分,金融衍生品可以分为股权衍生品、货币衍生品和利率衍生品。按照交易场所划分,金融衍生品可以分为场内交易工具和场外交易工具。按照交易方式划分,金融衍生品可以分为远期、期货、期权和互换。

(二)金融衍生品的特性

金融衍生品的特性表现在:

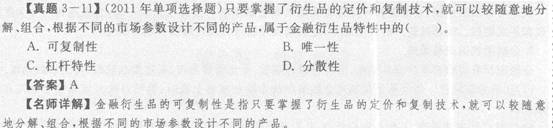

1.可复制性。衍生品可以较随意地分解、组合,根据不同的市场参数设计不同的产品。

2.杠杆特征。由于允许保证金交易,交易主体在支付少量保证金后就签订衍生交易合约,利用少量资金就可以进行名义金额超过保证金几十倍的金融衍生交易,产生“以小搏大”的杠杆效应。杠杆效应放大了金融衍生品的风险。

(三)金融衍生品市场功能

1.转移风险。交易主体通过金融衍生品的交易实现对持有资产头寸的风险对冲,将风险转移给愿意且有能力承担风险的投资者。

2.价格发现。在金融衍生品交易中,市场主体根据市场信号和对金融资产的价格预测,通过大量的交易,发现金融衍生品的基础金融产品价格。

3.提高交易效率。由于很多衍生品的交易成本低、流动性强,许多投资者以投资衍生品取代直接投资标的资产,提高了交易效率。

4.优化资源配置。金融衍生品市场扩大了金融市场的广度和深度,从而扩大了金融服务的范围和基础金融市场的资源配置作用。

(四)金融衍生品市场现状

近年来,我国金融衍生品市场继续蓬勃发展,股指期货、白银期货等新品种受到市场的追棒。2012年1~11月全国期货市场累计成交量为12.99亿手,累计成交额为151。97万亿元,同比分别增长32.53%和l9.69%。上海期货交易所、大连商品交易所、郑州商品交易所三家商品交易所的国际排名继续稳定在全球前15位,中国金融期货交易所凭沪深300股指期货跃居全球第25位。值得注意的是,2010年推出的股指期货经过短短的两年多的发展,已经在成交额方面占据了期货总成交量43%的份额,发展势头极为迅猛。

二、金融衍生品(★★★★★)

金融衍生品市场根据金融衍生品及其交易方式可分为四个子市场:金融远期市场、金融期货市场、金融期权市场和金融互换市场。不同的子市场是不同金融衍生品的交易市场。

(一)金融远期合约

金融远期合约是指双方约定在未来的某一确定时间,按确定的价格买卖一定数量某种金融工具的合约。金融远期合约的优点是规避价格风险,缺点表现在:①非标准化合约;②柜台交易;③没有履约保证

(二)金融期货

金融期货合约是指协议双方同意在约定的将来某个日期,按约定的条件买入或卖出一定标准数量的金融工具的标准化协议。金融期货市场是专门进行金融期货合约交易的场所,是有组织、有严格规章制度的金融期货交易所。

金融期货合约的特征有:①标准化合约;②履约大部分通过对冲方式;③合约的履行由期货交易所或结算公司提供担保;④合约的价格有最小变动单位和浮动限额。

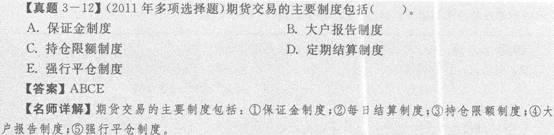

金融期货交易的主要制度有:①保证金制度。在期货交易中,任何交易者必须按照其所买卖期货合约价值的一定比例(通常为5%~l0%)缴纳资金,用于结算和保证履约;②每13结算制度。又称“逐日盯市”制度;③持仓限额制度。交易所规定会员或客户可以持有的、按单边计算的某一合约投机头寸的最大数额;④大户报告制度。是与持仓限额制度紧密相关的防范犬户操纵市场价格、控制市场风险的制度;i⑤强行平仓制度。强行平仓的几种情形:会员结算准备金余额小于零,并未能在规定时限内补足;持仓量超出其限仓规定;因违规受到交易所强行平仓处罚;根据交易所的紧急措施应予强行平仓。

期货交易策略包括:

①多头套期保值。多头套期保值是指在投资者打算在将来买入标的资产而同时又担心将来该资产价格上涨的情况下,提前买入期货的操作策略。

②空头套期保值。空头套期保值是指在投资者持有标的资产的情况下,为防范资产价格下跌的仄脸而卖出期货的操作策略。

(三)金融期权

金融期权实际上是一种契约,它赋予了持有人在未来某一特定的时间内按买卖双方约定的价格,购买或出售一定数量的某种金融资产权利。

1.金融期权的要素

(1)基础资产,或称标的资产,是期权合约中规定的双方买卖的资产或期货合同。

(2)期权的买方,是购买期权的一方,支付期权费,并获得权利的一方,也称期权的多头。

(3)期权的卖方,是出售期权的一方,获得期权费,因而承担在规定的时间内履行该期权合约的义务,也称期权的空头。

(4)执行价格,是期权合约所规定的、期权买方在行使权利时所实际执行的价格。(5)到期日,是期权合约规定的期权行使的最后有效日期,又叫行权日。

(6)期权费,是指期权买方为获取期权合约所赋予的权利而向期权卖方支付的费用。2.金融期权的分类

按照对价格的预期,金融期权可分为看涨期权和看跌期权。按行权日期不同,金融期权可分为欧式期权和美式期权。按基础资产的性质划分,金融期权可以分为现货期权和期货期权。

3.金融期权的交易策略

金融期权有四种基本的交易策略,即买进看涨期权、卖出看涨期权、买进看跌期权、卖出看跌期权。(1)买进看涨期权。当交易者预期某金融资产的市场价格将』:涨时,他可以购买该基础金融工具的看涨期权。

我们用C代表期权费,X代表执行价格,P代表到期市场价格,可得看涨期权买方收益的公式:买方的收益=P—X—C(如果P≥X)

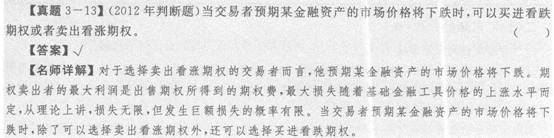

买方的收益=一C(如果P (3)买进看跌期权。当交易者预期某金融资产的市场价格将下跌时,除了可以选择卖出看涨期权外,还可以选择买进看跌期权。

我们用C代表期权费,X代表执行价格,P代表到期市场价格,可得看跌期权买方收益的公式:买方的收益=一C(如果P>X)

买方的收益=X-P-C(如果P≤X)

(4)卖出看跌期权。与买入看跌期权相对应的交易策略是卖出看跌期权。期权卖出者的最大利润是出售期权所得到的期权费,从理论上讲,损失无限,但发生巨额损失的概率有限。

(四)金融互换

互换是两个或两个以上当事人,按照商定条件,在约定的时间内,相互交换等值现金流的合约。

金融互换是通过银行进行的场外交易。互换市场存在一定的交易成本和信用风险。金融互换包括利率互换和货币互换两种类型。

三、金融衍生品市场在个人理财中的运用(★)

随着我国金融衍生品市场的发展,投资者有了更为丰富的可投资品种与管理风险的手段,金融衍生品的重要功能就是管理风险,利用衍生品进行风险管理,可大大提高理财的效率。但金融衍生品市场是一个高风险的投资市场,投资者需要具有较强的市场分析能力和风险承受能力。目前在我国,投资者可以主动参与衍生品的交易,如期货、期权交易。