21.下列对客户负债管理状况的分析中,属于分析资产负债期限结构的有( )。

A.资产流动性是否合理

B.报表编制基础是否一致

C.长期融资是否支持长期资产

D.短期资产是否恰当地与短期或长期融资匹配

E.资产组合分析

22.个人客户信用风险主要表现在( )。

A.客户在表外业务中自行违约

B.商业银行员工知识/技能匮乏

C.客户作为债务人在信贷业务中违约

D.商业银行员工失职违规

E.客户作为保证人为其他债务人提供担锁分程中的违约

23.个人住房抵押贷款涉及的风险主要包括( )。

A.假按揭风险

B.经销商风险

C.国家对房市采取宏观调控政策措施

D.借款人的经济财务状况恶化的风险

E.由于房产价值下跌导致超额押值不足

24.下列各项中,属于个人住房贷款中“假按揭”表现形式的有( )。

A.借款人虚假购房,身份和住址不明

B.经济状况很好的个人也申请个人按揭贷款购房

C.以个人住房按揭贷款名义套取企业生产经营用的贷款

D.开发商与购房人串通,规避不允许零首付的政策限制

E.开发商不具备按揭合作主体资格,以虚假销售方式套取商业银行按揭贷款

25.违约概率和不良率是两个概念。下列关于违约概率和不良率两者关系的说法中,正确的有( )。

A.违约概率是针对客户的,不良率是针对款项的来源:233网校

B.违约概率和不良率都是关于信用风险的主要指标

C.违约借款人的正常资产容易变成不良资产

D.一般来说,不良率高于违约概率

E.不良是违约的判断标准

26.下列各项中,属于企业信用分析5Cs系统的分析范围的有( )。

A.借款人的个人品德

B.企业的资本金

C.借款人未来现金流量的变动趋势

D.借款人提供的抵押品价值

E.借款人的利率水平

27.普遍被应用于商业银行企业信用分析的CAMEL系统有5个关键要素,其中包括( )。

A.资本充足率

B.流动性

C.资产质量

D.保障因素

E.盈利水平

28.从国际银行业的发展历程来看,商业银行客户信用评级在过去几十年甚至上百年的时间里,大致经历了三个阶段,分别为( )。

A.国家信用评分

B.信用评分

C.违约概率模型分析

D.专家判断法

E.历史趋势分析法

29.我国商业银行信用风险监管指标包括( )。

A.不良资产率

B.不良贷款拨备覆盖率

C.预期损失率

D.贷款损失准备率

E.单一客户授信集中度

30.审慎经营类指标包括( )。

A.总资产回报率

B.资本充足率

C.大额风险集中度

D.不良贷款拨备覆盖率

E.成本收入比

31.在我国银行业实践中,可以根据运作机制将风险预警方法分为三类,其中包括( )。

A.红色预警法

B.黄色预警法

C.蓝色预警法

D.黑色预警法

E.紫色预警法

32.在限额管理过程中需要进行的决策包括( )。

A.确定限额的结构

B.确定限额的约束性

C.确定限额管理的具体信贷种类

D.确定用来计算限额的方法

E.确定限额管理的战略目标

33.存贷客户财务状况变化的风险预警信号包括( )。

A.存款账户余额下降

B.高管人员没有履行个人义务

C.关键的人事变动

D.拖延支付利息,信用卡透支状况严重

E.缺乏可见的管理连续性

34.信用风险报告的职责有( )。

A.应实施并支持一致的风险语言/术语

B.使员工可以在业务部门、流程和职能单元之间分享风险信息

C.传递商业银行的风险容忍度

D.告诉员工在实施和支持全面管理中的角色和职责

E.保证对有效全面风险管理的重要性和相关性的清醒认识

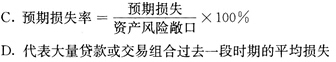

35.下列关于信用风险预期损失的说法中,不正确的有( )。

A.商业银行没有预计到的损失

B.代表大量贷款或交易组合在整个经济周期内的平均损失