2020年注册会计师备考已经开始,233网校学霸君已经为大家提供了预习阶段的学习计划,大家跟着学霸君争取在新版教材出来之前完成第一轮的预习吧!本章内容提供注册会计师《税法》知识点第十一章内容,一起来学习吧!

下载APP>>获取注会辅导笔记/学习计划表

注册会计师《税法》知识点总结:印花税法

一、纳税义务人(包括单位和个人)

(1)立合同人(直接权利,不包括担保人、证人、鉴定人。但是当事人的代理人,与纳税人负有同等的税收法律义务和责任);

(2)立据人:产权转移书据;

(3)立账簿人:营业账簿的纳税人;

(4)领受人;

(5)使用人:在国外书立、领受,但在国内使用的应税凭证,其纳税人是使用人;

(6)各类电子应税凭证的签订人(若是双方以上的,则当事人各方都是)。

【精选例题】

(单选题)甲公司与乙公司签订买卖合同,合同约定丙为担保人,丁为鉴定人。下列关于该合同印花税纳税人的表述中,正确的是( )。

A.甲、乙、丙和丁为纳税人

B.甲、乙和丁为纳税人

C.甲、乙为纳税人

D.甲、乙和丙为纳税人

【233网校答案】C

【233网校解析】印花税的纳税人包括书立合同的当事人(甲和乙),但不包括合同的担保人(丙)、证人和鉴定人(丁)。

二、税目与税率

1、税目:合同;产权转移书据;营业账簿;权利、许可证照

【需要注意的点】

(1)对发电厂与电网之间签订的购售电合同征收印花税,电网与用户之间签订的供用电合同不征收印花税。

(2)企业与主管部门签订的租赁承包合同,不征收印花税。(企、部租赁承包)

(3)银行同业拆借合同,不征收印花税。

(4)专利申请权转让合同、非专利技术转让合同,按照“合同”税目征收印花税;专利权转让合同、专利实施许可合同,按照“产权转移书据”税目征收印花税。

(5)一般的法律、会计、审计等方面的咨询不属于技术咨询,其所立合同不征收印花税。

(6)应税权利、许可证照包括房屋产权证、工商营业执照、商标注册证、专利证、土地使用证等。

(7)委托代理合同、人身保险合同不属于印花税的征税范围。

(8)书、报、刊发行单位之间,发行单位与订阅单位或个人之间书立的凭证,免征印花税。

【精选例题】

(多选题)根据印花税法律制度的规定,下列合同中,属于印花税征税范围的有( )。

A.会计师事务所与客户之间签订的审计咨询合同

B.电网与用户之间签订的供用电合同

C.软件公司与用户之间签订的技术培训合同

D.研究所与企业之间签订的技术转让合同

【233网校答案】CD

【233网校解析】(1)选项A:一般的法律、会计、审计等方面的咨询不属于技术咨询,其所立合同不贴印花;(2)选项B:电网与用户之间签订的供用电合同,不征收印花税。

2、税率

(1)比例税率

(2)定额税率:“权利、许可证照:5元/件。

三、应纳税额的计算

【注意】

1、货物运输合同的计税依据为取得的运输费金额(即运费收入,只包括运费),不包括所运货物的金额、装卸费和保险费等。

2、凡是一项信贷业务既签订借款合同,又一次或分次填开借据的,只以借款合同所载金额计税贴花;凡是只填开借据并作为合同使用的,应以借据所载金额计税,在借据上贴花。

3、签订流动资金周转性借款合同,只就其规定的最高额为计税依据,在签订时贴花一次,在限额内随借随还不签订新合同的,不再另贴印花。

4、抵押期间,按借款合同贴花;到期无力偿还转移时,按产权转移书据贴花。

5、技术合同计税依据为合同所载的价款、报酬或使用费。对技术开发合同,只就合同所载的报酬金额计税,研究开发经费不作为计税依据。(总体是以合同为准)

6、记载资金的营业账簿:计税依据=实收资本+资本公积。

7、财产保险合同,按保险费收入(而非保险金额)贴花。

8、有些合同在签订时无法确定计税金额,可在签订时先按定额5元贴花,以后结算时再按实际金额计税,补贴印花。

9、应税合同在签订时纳税义务即已产生,应计算应纳税额并贴花。所以不论合同是否兑现或是否按期兑现,均应贴花完税。

10、对证券交易印花税政策进行调整,由双边征收改为单边征收,即只对卖出方征,对买入方。

【精选例题】

(单选题)2013年6月,甲公司与乙公司签订一份加工承揽合同,合同载明由甲公司提供原材料200万元,支付乙公司加工费30万元;又与丙公司签订了一份财产保险合同,保险金额1000万元,支付保险费1万元。已知加工承揽合同印花税税率为0.5‰,财产保险合同印花税税率为1‰,则甲公司签订的上述两份合同应缴纳印花税税额正确的是( )。

A.1.1 B.0.101

C.0.016 D.1.015

【233网校答案】C

【233网校解析】加工承揽合同,按加工或承揽收入(指加工费,不包括原材料价格)0.5‰贴花;财产保险合同,按保险费收入(而非保险金额)1‰贴花。应缴纳印花税=30×0.5‰+1×1‰=0.016(万元)。

四、税收优惠和征收管理

1、税收优惠:(只列举了常考的)

(1)已缴纳印花税的凭证副本或抄本免税(不包括当正本使用的)。

(2)对与高校学生签订的高校学生公寓租赁合同,免税。

(3)自2018年5月1日起,对按万分之五税率贴花的资金账簿减半征收印花税,对按件贴花五元的其他账簿免征印花税。

2、征收管理

(1)纳税方法:自行贴花办法;汇贴或汇缴办法(汇贴:一份凭证应纳税额超过500元时;汇缴:同一种类频繁);委托代征办法。

(2)纳税环节:书立和领受时or入境时。

(3)纳税地点:一般是就地纳税。但对于在全国性订货会上所签合同,由纳税人回其所在地办理贴花

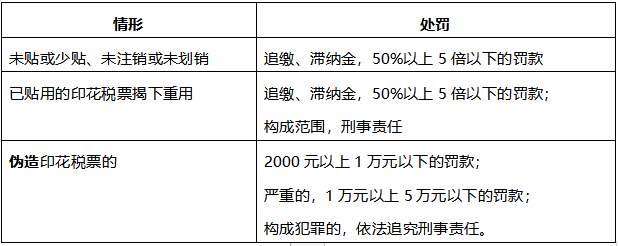

(4)违章与处罚

点击进入课后练习:注册会计师考试[模拟试题]、[历年真题]、[章节试题]多种免费试题在线测试,各科真题试卷实战演练。

| 点击注册 >>领取注册会计师新人礼包(购课优惠券+精讲班视频+考试真题)>> |

热点关注

注会刷题太费脑?听完老师讲讲考点和答题技巧,你会豁然开朗!刘胜花老师重磅回归,带你读薄教材,解决会计难题!【2020年零基础入门新课抢先试听>>】