2020年注册会计师备考已经开始了,大家都在按照计划认真备考吗?233网校学霸君给大家准备了2020年注册会计师《税法》第五章个人所得税知识点,一起来看看吧!

2020年注册会计师《税法》知识点:应纳税额计算中的特殊问题处理(二)

五、关于廉租住房的个人所得税规定

1、对个人按规定取得的廉租住房货币补贴,免征个人所得税;

2、个人捐赠住房作为廉租住房的,捐赠额未超过其申报的应纳税所得额30%的部分,准予从其应纳税所得额中扣除。

六、房屋赠与个人所得税的计算

1、以下情形的房屋产权无偿赠与,对当事双方不征收个人所得税(概括版,非教材原文):

(1)有血缘、亲属关系;

(2)抚养人或者赡养人;

(3)法定继承人、遗嘱继承人或者受遗赠人。

七、关于外籍个人有关津贴的政策

1、2019年1月1日至2021年12月31日期间,外籍个人符合居民个人条件的,可以选择享受个人所得税专项附加扣除,也可以选择享受住房补贴、语言训练费、子女教育费(房、说、学)等津补贴免税优惠政策,但不得同时享受。外籍个人一经选择,在一个纳税年度内不得变更。

2、自2022年1月1日起应按规定享受专项附加扣除。

3、津贴是要以非现金形式或实报实销形式取得的。

4、可以享受免征个人所得税优惠的探亲费,仅限于外籍个人在我国的受雇地与其家庭所在地(包括配偶或父母居住地)之间搭乘交通工具,且每年不超过两次的费用。

八、在中国境内无住所的个人取得工资薪金所得的征税问题

(一)关于无住所个人工资薪金所得收入额计算

1、无住所个人为非居民个人的情形(通常按照)。

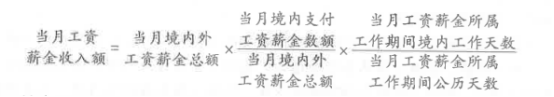

(1)非居民个人境内居住时间累计不超过90天的情形。在一个纳税年度内,在境内累计居住不超过90天的非居民个人,仅就归属于境内工作期间并由境内雇主支付或者负担的工资薪金所得计算缴纳个人所得税。当月工资薪金收入额的计算公式如下:

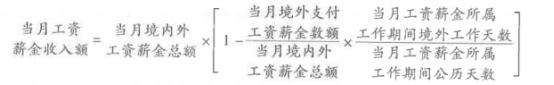

(2)非居民个人境内居住时间累计超过90天不满183天的情形。在一个纳税年度内,在境内累计居住超过90天但不满183天的非居民个人,取得归属于境内工作期间的工资薪金所得,均应当计算缴纳个人所得税;其取得归属于境外工作期间的工资薪金所得,不征收个人所得税。当月工资薪金收入额的计算公式如下:

2、无住所个人为居民个人的情形。

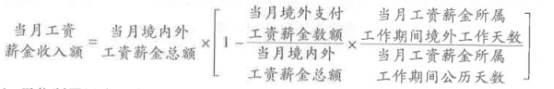

(1)无住所居民个人在境内居住累计满183天的年度连续不满六年的情形。在境内居住累计满183天的年度连续不满六年的无住所居民个人,符合《个人所得税法实施条例》第四条优惠条件的,其取得的全部工资薪金所得,除归属于境外工作期间且由境外单位或者个人支付的工资薪金所得部分外,均应计算缴纳个人所得税。工资薪金所得收入额的计算公式如下:

(2)无住所居民个人在境内居住累计满183天的年度连续满六年的情形。

在境内居住累计满183天的年度连续满六年后,不符合《个人所得税法实施条例》第四条优惠条件的无住所居民个人,其从境内、境外取得的全部工资薪金所得均应计算缴纳个人所得税。

无住所个人一个纳税年度在中国境内累计居住满183天的,如果此前六年在中国境内每年累计居住天数都满183天而且没有任何一年单次离境超过30天,该纳税年度来源于中国境内、境外所得应当缴纳个人所得税;如果此前六年的任一年在中国境内累计居住天数不满183天或者单次离境超过30天,该纳税年度来源于中国境外且由境外单位或者个人支付的所得,免予缴纳个人所得税。

这里所说的此前六年,是指该纳税年度的前年至前六年的连续六个年度,此前六年的起始年度自2019年(含)以后年度开始计算。

(二)关于无住所个人税款计算——居民个人税款计算的规定。

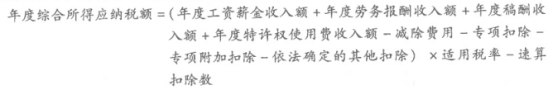

无住所居民个人取得综合所得,年度终了后,应按年计算个人所得税;有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款;需要办理汇算清缴的,按照规定办理汇算清缴,年度综合所得应纳税额计算公式如下:

点击进入课后练习:注册会计师考试[模拟试题]、[历年真题]、[章节试题]多种免费试题在线测试,各科真题试卷实战演练。

| 点击注册 >>领取注册会计师新人礼包(购课优惠券+精讲班视频+考试真题)>> |

热点关注

注会刷题太费脑?听完老师讲讲考点和答题技巧,你会豁然开朗!刘胜花老师重磅回归,带你读薄教材,解决会计难题!【2020年零基础入门新课抢先试听>>】