233网校证券从业资格考试《保荐代表人胜任能力》教材精讲班课程内部资料,本节是对证券从业资格考试《固定资产的确认》的讲解。免费试听证券保荐代表人课程>>

扫描下面二维码,下载233网校APP,免费学习更多证券从业资格培训课程!

第二章 财务分析

第8讲 会计假设、基础及其信息质量要求(一)

第三节 固定资产

考纲要求

一、掌握固定资产的特征及确认

二、掌握固定资产的初始计量和后续计量

三、掌握固定资产的处置的会计处理

四、掌握固定资产盘盈、盘亏的核算

一、固定资产的确认

(一)固定资产的定义、特征与确认条件

1.定义

固定资产,是指为生产商品、提供劳务、出租或经营管理而持有的,使用寿命超过一个会计年度的有形资产。

2.特征

(1)为生产商品、提供劳务、出租或经营管理而持有;

(2)使用寿命超过—个会计年度;

(3)固定资产是有形资产。

3.确认条件

固定资产同时满足下列条件的,才能予以确认:

(1)与该固定资产有关的经济利益很可能流入企业;

(2)该固定资产的成本能够可靠地计量。

(二)固定资产确认条件的具体应用

1.环保设备和安全设备也应确认为固定资产。

2.固定资产的各组成部分具有不同使用寿命或者以不同方式为企业提供经济利益,适用不同折旧率或折旧方法的,应当分别将各组成部分确认为单项固定资产。

3.备品备件和维修设备通常确认为存货,但某些备品备件和维修设备需要与相关固定资产组合发挥效用,例如,民用航空运输企业的高价周转件,应当确认为固定资产。

4.融资租入的固定资产,确认企业的固定资产。尽管企业不拥有资产所有权,但是实质上控制该资产相关的经济利益流入,据实质重于形式原则,该资产可以确认为企业的固定资产。

注意:

以下不应确认为企业的固定资产

1.非生产商品、提供劳务、出租或经营管理的,如用于出售的产品或商品,是存货。

2.以经营租赁方式出租的建筑物。以经营租赁方式出租的建筑物属于投资性房地产,不属于固定资产。

二、固定资产的计量

(一)固定资产的初始计量

固定资产应当按照成本进行初始计量。

固定资产的成本,是指企业购建某项固定资产达到预定可使用状态前所发生的一切合理、必要的支出。这些支出包括直接发生的价款、相关税费、运杂费、包装费和安装成本等,也包括间接发生的,如应承担的借款利息、外币借款折算差额以及应分摊的其他间接费用。对于特殊行业的特定固定资产,确定其初始入账成本时还应考虑弃置费用。

企业取得固定资产的方式一般包括购买、自行建造以及其他方式取得固定资产等。

取得方式不同,初始计量的方法也各不相同。

1.外购固定资产

企业外购固定资产的成本,包括购买价款、相关税费、使固定资产达到预定可使用状态前所发生的可归属于该项资产的运输费、装卸费、安装费和专业人员服务费等。(员工培训费不计入)

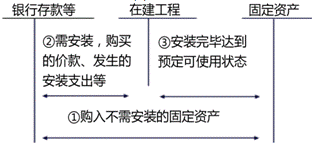

(1)如果购入不需安装的固定资产

(2)如果购入需安装的固定资产

(3)具有融资性质的分期付款购入固定资产

(1)购入不需要安装的固定资产

【例题:购入动产】甲公司为增值税一般纳税人,适用的增值税税率为16%。本月购进生产设备价款为1 000万元,增值税为160万元;同时取得运输增值税专用发票,注明的运输费用10万元,按其运输费与增值税税率10%计算的进项税额1万元。

借:固定资产 (1 000+10)1 010

应交税费

—应交增值税(进项税额)161(160+1)

贷:银行存款 1 171

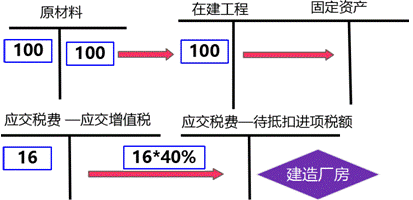

【例题:购入不动产】甲公司系增值税一般纳税人,不动产适用的增值税率为11%,2018年10月1日购入一栋办公楼,取得的增值税专用发票上注明的价款为2 000万元,增值税税额200万元,税法规定,上述进项税额中,60%的部分于取得扣税凭证的当期从销项税额中抵扣;40%的部分为待抵扣进项税额,于取得扣税凭证的当月起第13个月从销项税额中抵扣。货款已经支付,不考虑其他因素。

2018年10月会计处理如下:

借:固定资产 2 000

应交税费—应交增值税(进项税额)120(200×60%)

应交税费—待抵扣进项税额 80(200×40%)

贷:银行存款 2 200

2019年10月会计处理如下:

借:应交税费——应交增值税(进项税额)80

贷:应交税费——待抵扣进项税额 80

(2)购入需要安装的固定资产

通过“在建工程”科目核算

外购固定资产的核算如下图所示:

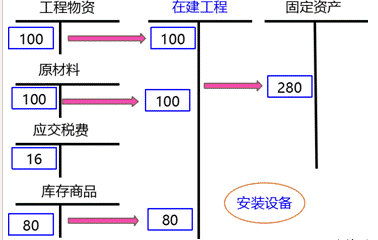

【例题】2018年6月1日,甲公司购入一台需要安装的机器设备,取得的增值税专用发票上注明的设备价款为500 000元,增值税税额为80 000元,支付的运输费,取得的增值税专用发票上注明的运费为2 500元,增值税税额为250元,款项已通过银行转账支付,设备当日立即投入安装。安装设备时,领用原材料一批,其账面成本为20 000元,未计提存货跌价准备,购进该批原材料时支付的增值税进项税额为3 200元;应支付安装人员薪酬7 500元,假定不考虑其他相关税费。甲公司账务处理如下:

(1)支付设备价款、增值税、装卸费合计为582 750元(500 000+80 000+2 500+250)

借:在建工程 502 500

应交税费—应交增值税(进项税额)80 250

(80 000+250)

贷:银行存款 582 750

(2)领用本公司原材料、支付安装工人薪酬等费用合计为27 500元(20 000+7 500)

借:在建工程 27 500

贷:原材料 20 000

应付职工薪酬 7 500

(3)设备安装完毕达到预定可使用状态,结转成本530 000元 (50.25+2.75=53万)

借:固定资产 530 000

贷:在建工程 530 000

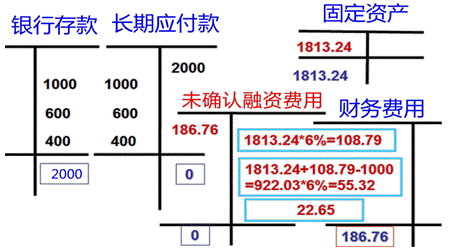

(3)具有融资性质的分期付款购入固定资产

超过正常信用条件延期支付价款,实质上具有融资性质的购入固定资产的成本应当以购买价款的现值为基础确定。实际支付的价款与购买价款的现值之间的差额,应当在信用期间内采用实际利率法进行摊销,摊销金额除满足借款费用资本化条件的应当计入固定资产成本外,均应当在信用期间内确认为财务费用,计入当期损益。

具有融资性质的分期付款购入固定资产账务处理图

——本内容来自233网校证券从业《保荐代表人胜任能力》教材精讲班课程内部资料,版权归233网校,禁止转载,违者必究!